Black-Scholes期权定价理论在金融经济学中的应用

版权申诉

197 浏览量

更新于2024-07-13

收藏 2.05MB PPTX 举报

"第八讲BlackScholes期权定价理论(货币金融学).pptx"

Black-Scholes期权定价理论是金融工程领域中的一个核心概念,由 Fischer Black 和 Myron Scholes 在1973年提出,用于计算欧式期权的公平价格。这个理论是基于无摩擦市场假设,包括无交易成本、无税收、无限制的借贷、即时执行的交易以及完全的信息等。它主要解决了如何在股票价格随机波动的情况下,确定期权价格的问题。

8.1 Black-Scholes 欧式买入期权定价公式

Black-Scholes公式是计算欧式看涨期权价格的数学表达式,其中包括五个关键变量:

1. S:股票当前价格

2. K:期权的执行价格(行权价)

3. T:期权到期时间(以年为单位)

4. r:无风险利率

5. σ:股票价格的对数收益率的标准差(即波动率)

公式可以表示为 C = SN(d1) - Ke^(-rT)N(d2),其中C是期权价格,N()是标准正态分布的累积分布函数,d1和d2是与这些变量相关的复合分数。

8.2 Black-Scholes公式的前驱

Black-Scholes模型的形成并非一蹴而就,它的建立受到了许多先驱工作的影响,包括:

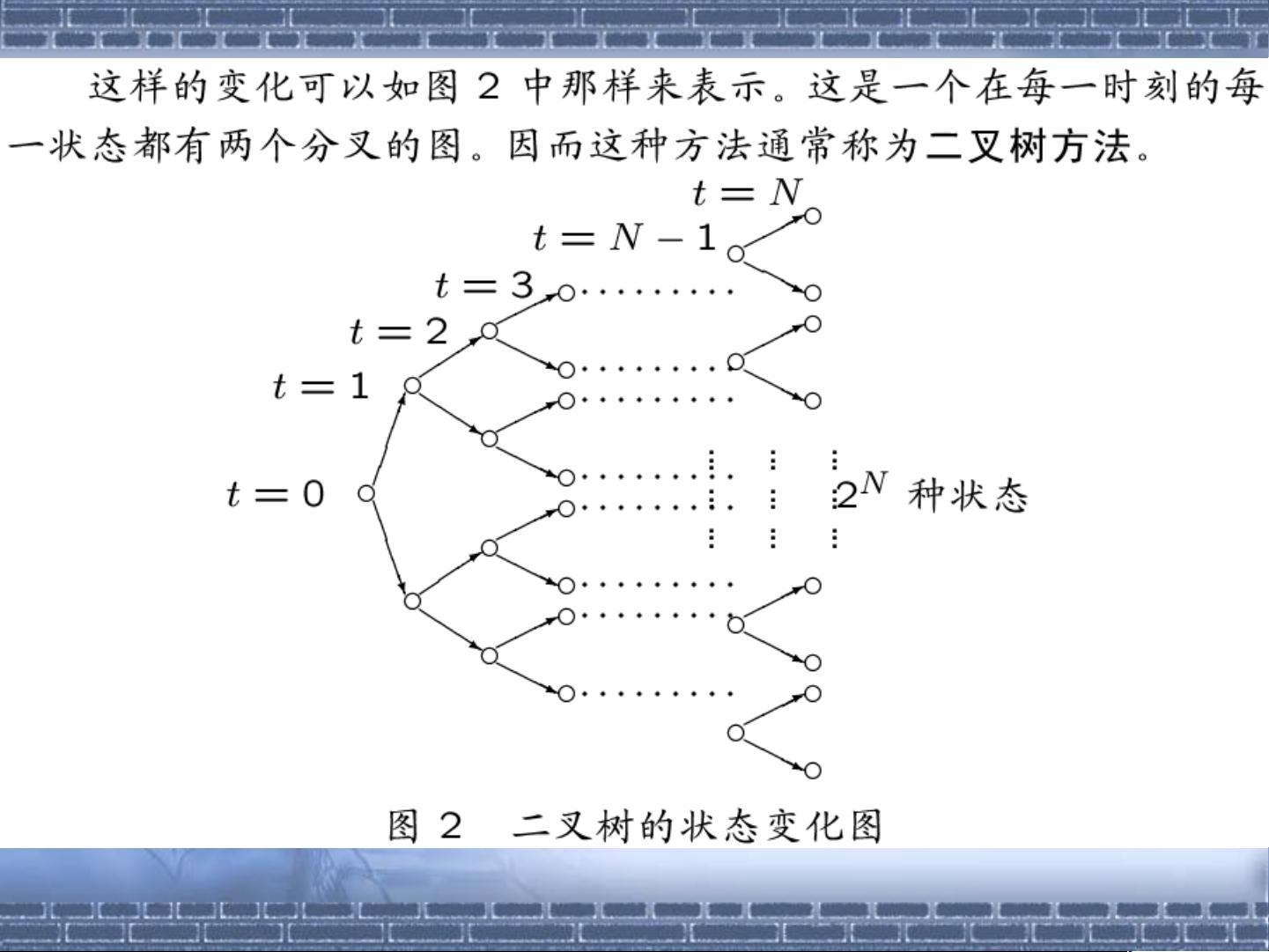

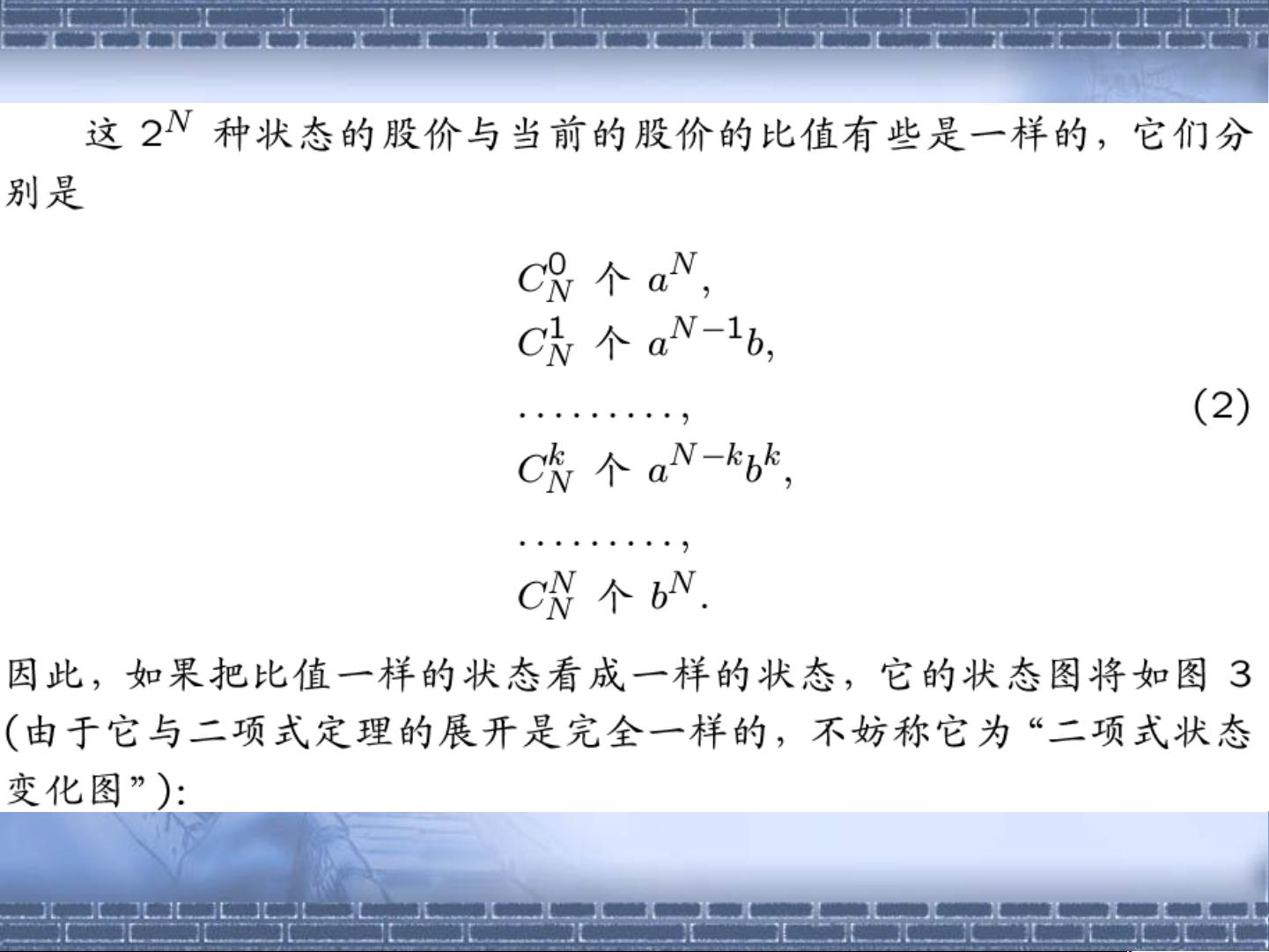

- John Cox、Ross 和 Rubinstein 提出的二叉树方法(Cox-Ross-Rubinstein model),为Black-Scholes模型提供了一个直观的离散化框架,通过将连续时间过程分解为一系列的二元选择,逐步逼近期权价格。

- Ito's Lemma(伊藤引理)在随机微积分中的应用,它帮助建立了Black-Scholes方程的基础数学框架。

- Martingale理论和Brownian motion(布朗运动)理论,这些都是现代金融数学的基石,它们描述了股票价格的随机运动。

8.3 Black-Scholes公式的Cox-Ross-Rubinstein(二叉树方法)推导

Cox-Ross-Rubinstein模型使用二叉树模型来模拟股票价格在到期日之前的可能路径。在这个模型中,股票价格在每个时间步只能向上或向下跳跃一个固定比例。通过迭代计算每个时间步所有可能的股票价格和对应的期权价值,最终可以求得期权的公平价格。

Black-Scholes模型的其他内容包括:

- 对于卖出期权(Put Option),有相应的Black-Scholes公式,可以通过买入期权公式进行调整。

- 看跌-看涨平价关系(Put-Call Parity)揭示了看涨期权和看跌期权之间的基本联系,即使在没有Black-Scholes公式的情况下,也可以利用这一关系定价。

- 波动率是Black-Scholes模型中的关键参数,对期权价格有很大影响。实际市场中,波动率是动态变化的,因此Black-Scholes模型常用于估算隐含波动率。

J.J. Laffont关于一般经济均衡与期权定价理论的讨论指出,即使在没有特定的期权市场时,资产的反复交易也能产生Arrow-Debreu均衡,这表明期权定价不仅限于有形的期权市场,而是整个金融市场均衡的一部分。

Black-Scholes期权定价理论是现代金融学的里程碑,它提供了理解和计算期权价格的理论基础,并影响了金融市场的实践操作。然而,理论的应用需要考虑现实世界的复杂性,如交易成本、市场摩擦和不对称信息等因素。

2021-09-28 上传

2021-09-23 上传

2021-10-06 上传

2021-09-21 上传

2021-09-21 上传

2021-09-21 上传

2021-10-08 上传

2021-10-08 上传

weilaoshi187

- 粉丝: 0

- 资源: 10万+

最新资源

- MATLAB实现小波阈值去噪:Visushrink硬软算法对比

- 易语言实现画板图像缩放功能教程

- 大模型推荐系统: 优化算法与模型压缩技术

- Stancy: 静态文件驱动的简单RESTful API与前端框架集成

- 掌握Java全文搜索:深入Apache Lucene开源系统

- 19计应19田超的Python7-1试题整理

- 易语言实现多线程网络时间同步源码解析

- 人工智能大模型学习与实践指南

- 掌握Markdown:从基础到高级技巧解析

- JS-PizzaStore: JS应用程序模拟披萨递送服务

- CAMV开源XML编辑器:编辑、验证、设计及架构工具集

- 医学免疫学情景化自动生成考题系统

- 易语言实现多语言界面编程教程

- MATLAB实现16种回归算法在数据挖掘中的应用

- ***内容构建指南:深入HTML与LaTeX

- Python实现维基百科“历史上的今天”数据抓取教程