VaR模型误差分析:区间估计与Bootstrap方法

需积分: 0 188 浏览量

更新于2024-06-30

收藏 1.38MB PDF 举报

"本讲主要探讨了VaR(Value at Risk)模型的误差分析,重点关注了Bootstrap方法和VaR的区间估计。Bootstrap方法用于从样本数据中构建经验分布并进行抽样,以此评估VaR估计的不确定性。同时,课程提到了VaR模型的精度评估,包括区间估计和回顾测试,强调了在正态分布假设下计算VaR的局限性和非正态分布情况下分位数估计的误差分析。"

在金融风险管理中,VaR是一种衡量投资组合可能损失的重要工具,但其估算结果的精确性至关重要。区间估计是对VaR估计不确定性的一种量化方式。在正态分布假设下,当收益率服从正态分布时,VaR可以通过均值和标准差的估计来计算,但均值和标准差本身存在估计误差,导致VaR的估计也有不确定性。均值的标准误随着样本量的增加而减小,可以使用正态分布来近似计算标准误,进而确定VaR的置信区间。

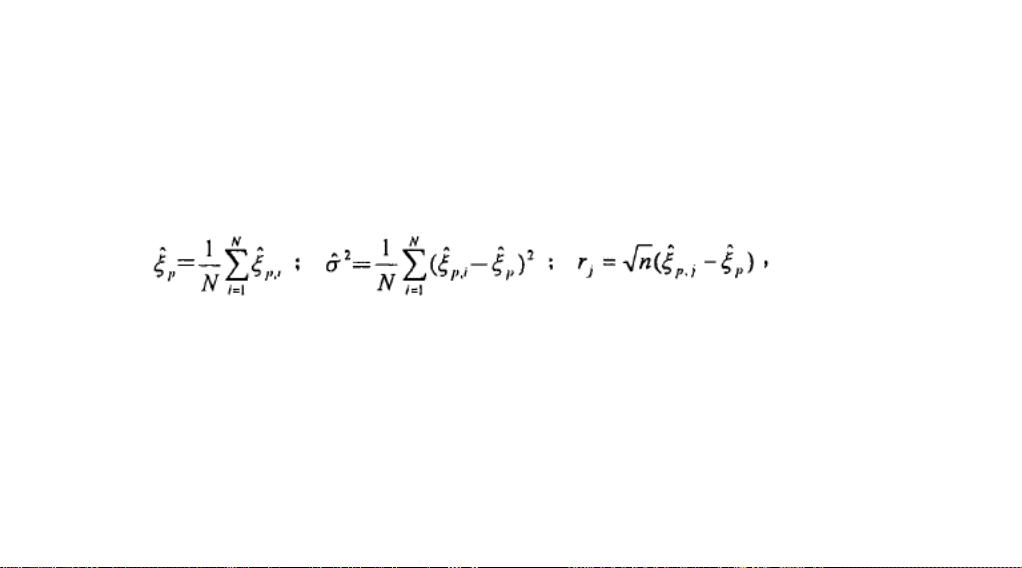

Bootstrap方法是一种非参数统计方法,它通过从原始观测样本中重采样生成新的样本,以此模拟实际的分布特性,从而估计统计量的变异性和不确定性。在VaR的误差分析中,Bootstrap可以帮助我们理解模型在不同市场条件下的表现,特别是在样本数据有限或者分布不明确的情况下。

对于非正态分布的情况,特别是当收益率分布具有厚尾或偏斜时,使用正态分布的假设可能会导致VaR估计的偏差。Kendall(1994)的研究表明,分位数q的渐近标准差与分布函数、分布密度和样本量有关,这意味着非正态分布的VaR估计误差需要考虑分位数估计的不确定性。随着样本量的增加,分位数的估计会变得更加准确,误差范围也会相应减小。

回顾测试是另一种评估VaR模型准确性的方法,它通过比较过去实际发生的极端损失与模型预测的VaR值,检查VaR模型在历史数据中的表现,以此判断模型是否能有效捕捉到真实市场变动中的风险。

理解和控制VaR模型的误差对于金融机构的风险管理至关重要。通过Bootstrap方法和区间估计,我们可以更全面地评估VaR的不确定性,而对非正态分布情况的考虑则有助于提高模型的稳健性。在实际应用中,选择合适的模型和方法,以及不断调整和完善模型,是确保VaR估计准确性和有效性的关键。

2018-04-19 上传

2021-10-05 上传

2021-10-07 上传

2024-05-25 上传

2023-06-25 上传

2021-10-09 上传

2024-06-23 上传

2021-10-10 上传

2022-08-03 上传

呆呆美要暴富

- 粉丝: 36

- 资源: 339

最新资源

- JHU荣誉单变量微积分课程教案介绍

- Naruto爱好者必备CLI测试应用

- Android应用显示Ignaz-Taschner-Gymnasium取消课程概览

- ASP学生信息档案管理系统毕业设计及完整源码

- Java商城源码解析:酒店管理系统快速开发指南

- 构建可解析文本框:.NET 3.5中实现文本解析与验证

- Java语言打造任天堂红白机模拟器—nes4j解析

- 基于Hadoop和Hive的网络流量分析工具介绍

- Unity实现帝国象棋:从游戏到复刻

- WordPress文档嵌入插件:无需浏览器插件即可上传和显示文档

- Android开源项目精选:优秀项目篇

- 黑色设计商务酷站模板 - 网站构建新选择

- Rollup插件去除JS文件横幅:横扫许可证头

- AngularDart中Hammock服务的使用与REST API集成

- 开源AVR编程器:高效、低成本的微控制器编程解决方案

- Anya Keller 图片组合的开发部署记录