金融科技中的信用风险模型开发与应用解析

版权申诉

83 浏览量

更新于2024-07-20

收藏 7.96MB PDF 举报

“信用风险模型在金融科技中的开发及应用.pdf”主要探讨了金融领域中信用风险模型的开发和应用,由拥有多年SAS数据分析和建模经验的专业人士分享,涉及个人和小微企业信用风险评估、风险模型的运作机制、评分模型的构建与监控,以及在决策引擎、反欺诈、贷后管理和审计等环节的应用。

信用风险模型是金融机构用于评估潜在借款人违约可能性的工具,这些模型通过分析大量数据,如借款人的信用历史、收入、负债情况、就业稳定性等因素,来预测未来可能的违约概率。模型的建立有助于金融机构更准确地评估贷款风险,从而制定相应的信贷政策和定价策略。

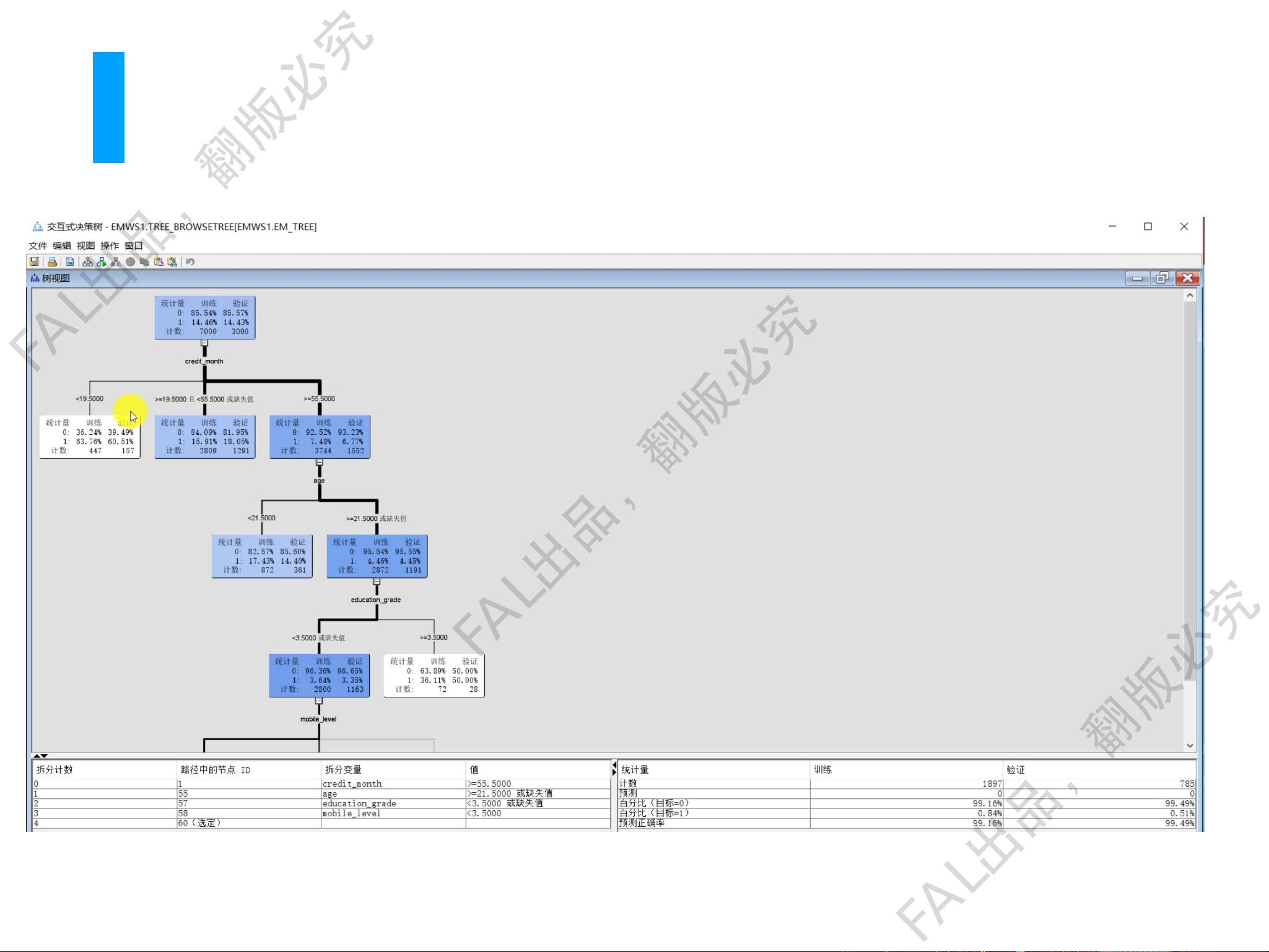

模型的运作机制通常包括数据收集、特征选择、模型训练和验证几个步骤。首先,从各种来源收集数据,如征信机构、银行交易记录等;接着,通过统计分析确定与信用风险最相关的特征;然后,利用这些特征训练模型(如逻辑回归、决策树、随机森林或机器学习算法);最后,通过交叉验证确保模型的预测能力,并调整模型参数以优化性能。

信用风险评分模型是一种特殊的风险模型,它将个体的信用风险转化为一个分数,便于快速决策。开发这样的模型需要考虑数据的质量、模型的选择、变量的处理以及模型的解释性。例如,可以使用SAS等专业软件进行模型开发,通过策略规则(强规则和弱规则)来设定审批贷款的标准。

在金融科技中,风险评分模型不仅用于贷款审批,还用于贷后管理,帮助监控贷款账户的状态,及时发现潜在的违约风险。此外,决策引擎是模型应用的关键部分,它根据评分结果和预先设定的策略规则,自动做出是否批准贷款、贷款额度和利率等决策。同时,模型的监控和更新至关重要,因为市场环境和客户行为会随时间变化,定期评估和调整模型能保持其预测的有效性。

信用风险模型在金融科技中的应用极大地提升了风险管理的效率和精度,降低了金融机构的坏账率,同时也为借款人提供了更加公平和个性化的信贷服务。随着大数据和人工智能技术的发展,未来的信用风险模型将更加智能化和精细化,进一步推动金融行业的创新和发展。

2023-05-26 上传

2021-07-15 上传

2021-10-11 上传

2021-07-14 上传

2024-05-05 上传

2022-03-18 上传

2021-06-08 上传

2024-05-06 上传

2021-07-10 上传

宝藏库

- 粉丝: 2

- 资源: 177

最新资源

- NIST REFPROP问题反馈与解决方案存储库

- 掌握LeetCode习题的系统开源答案

- ctop:实现汉字按首字母拼音分类排序的PHP工具

- 微信小程序课程学习——投资融资类产品说明

- Matlab犯罪模拟器开发:探索《当蛮力失败》犯罪惩罚模型

- Java网上招聘系统实战项目源码及部署教程

- OneSky APIPHP5库:PHP5.1及以上版本的API集成

- 实时监控MySQL导入进度的bash脚本技巧

- 使用MATLAB开发交流电压脉冲生成控制系统

- ESP32安全OTA更新:原生API与WebSocket加密传输

- Sonic-Sharp: 基于《刺猬索尼克》的开源C#游戏引擎

- Java文章发布系统源码及部署教程

- CQUPT Python课程代码资源完整分享

- 易语言实现获取目录尺寸的Scripting.FileSystemObject对象方法

- Excel宾果卡生成器:自定义和打印多张卡片

- 使用HALCON实现图像二维码自动读取与解码