波特五力模型在网络银行案例分析

136 浏览量

更新于2024-08-03

收藏 228KB DOC 举报

"波特五力模型案例分析——网络银行-电子商务专业.doc"

波特五力模型是一种战略分析工具,由迈克尔·波特教授提出,用于评估行业竞争结构和企业战略定位。该模型主要包括五个关键因素:供应商议价能力、买方议价能力、新进入者的威胁、替代品的威胁以及行业内竞争。在这个案例中,我们将探讨网络银行如何受到这五个力量的影响。

1. 供应商议价能力

在网络银行领域,供应商主要指的是提供硬件、软件和服务的科技公司。由于网络银行高度依赖于先进的计算机系统、网络安全技术和数据分析服务,因此供应商的议价能力较强。银行需要确保技术的安全性和可靠性,这可能使它们在选择供应商时受限,供应商因此可能要求较高的价格或有利的合同条款。

2. 买方议价能力

买方即网络银行的客户,他们对银行服务有广泛的选择。由于信息的透明度高,客户可以轻易比较不同银行的利率、费用和产品。这使得买方议价能力强,银行必须提供更具竞争力的产品和服务来吸引和保留客户。

3. 新进入者的威胁

网络银行的进入门槛相对较低,因为主要依赖于技术而非实体网点。然而,建立品牌信任、满足严格的监管要求和构建安全系统是新进入者面临的重大挑战。此外,已有大型银行的客户基础和经验优势也构成了显著的竞争障碍。

4. 替代品的威胁

网络银行的主要替代品包括传统实体银行、移动银行应用和其他金融科技公司提供的金融服务。随着科技的进步,这些替代品的威胁不断增大,比如数字货币和区块链技术的应用,可能改变银行服务的格局。

5. 行业内竞争

网络银行之间的竞争非常激烈,因为它们都在寻求创新和差异化来脱颖而出。这包括提供更便捷的服务、优化用户体验、推出新的金融产品以及通过数据分析提供个性化服务。此外,传统银行也在加速数字化转型,与网络银行展开竞争。

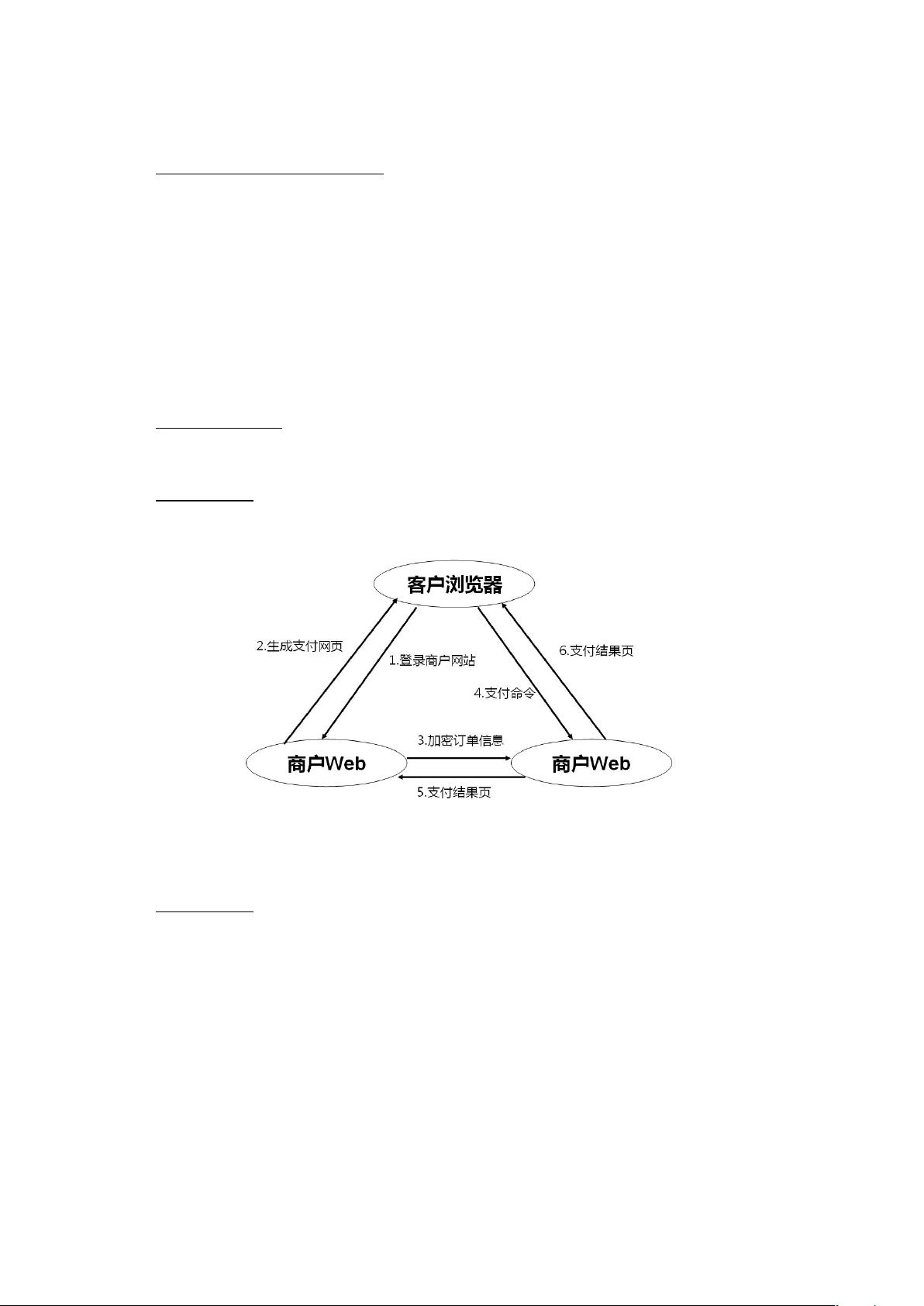

网络银行的产生和发展与计算机网络技术的演进密切相关,经历了从辅助银行管理到电子化再到网络银行的阶段。网络银行的核心特征包括其依托互联网的技术基础、低成本高效运作、全天候的“3A”服务、虚拟化的运作模式以及对信用的高度重视。在业务方面,网络银行涵盖账户管理、转账支付、贷款、投资等多种服务,随着技术进步,业务范围持续扩大。

总结来说,网络银行在波特五力模型中面临着多方面的挑战,需要不断创新和优化服务以应对竞争压力,同时利用技术优势提升客户体验,增强自身竞争力。

2023-07-05 上传

2020-07-01 上传

2021-07-15 上传

2021-10-10 上传

2021-05-18 上传

2021-08-18 上传

zzzzl333

- 粉丝: 782

- 资源: 7万+

最新资源

- SSM Java项目:StudentInfo 数据管理与可视化分析

- pyedgar:Python库简化EDGAR数据交互与文档下载

- Node.js环境下wfdb文件解码与实时数据处理

- phpcms v2.2企业级网站管理系统发布

- 美团饿了么优惠券推广工具-uniapp源码

- 基于红外传感器的会议室实时占用率测量系统

- DenseNet-201预训练模型:图像分类的深度学习工具箱

- Java实现和弦移调工具:Transposer-java

- phpMyFAQ 2.5.1 Beta多国语言版:技术项目源码共享平台

- Python自动化源码实现便捷自动下单功能

- Android天气预报应用:查看多城市详细天气信息

- PHPTML类:简化HTML页面创建的PHP开源工具

- Biovec在蛋白质分析中的应用:预测、结构和可视化

- EfficientNet-b0深度学习工具箱模型在MATLAB中的应用

- 2024年河北省技能大赛数字化设计开发样题解析

- 笔记本USB加湿器:便携式设计解决方案