助贷业务模式详解:系统设计与风控关键

需积分: 5 180 浏览量

更新于2024-08-03

收藏 1.53MB DOCX 举报

助贷业务模式与后台系统设计文档深入探讨了金融行业中广泛应用的助贷业务及其后台系统构建。助贷业务的核心在于通过整合资产方、征信机构和技术资金方的力量,实现大规模放贷并保持较低的违约率,同时确保各方的专业分工和合规性。

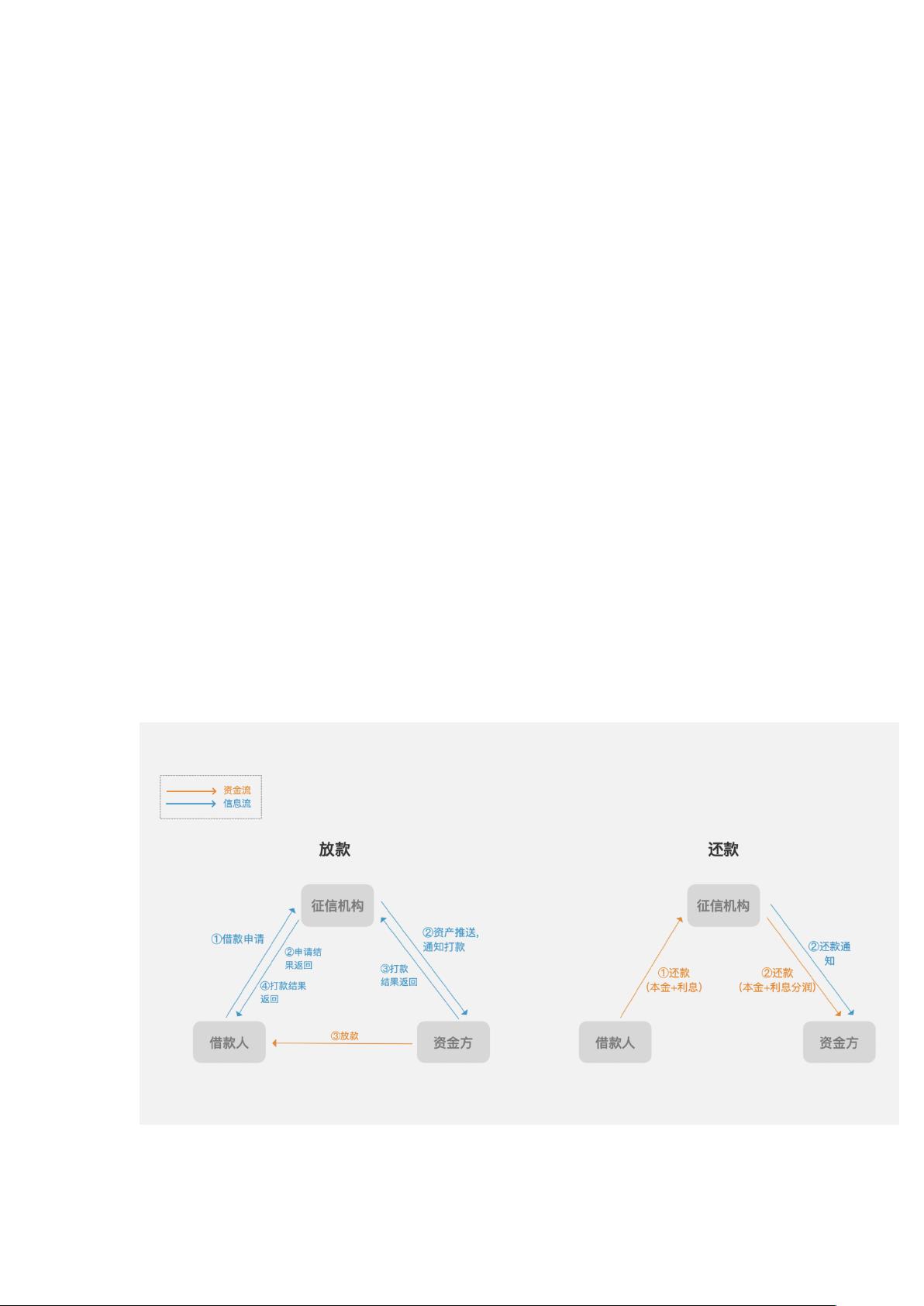

首先,助贷业务价值体现在两个方面:助贷方可以利用自身的技术或资金优势创造收益,并通过与其他机构的合作增强自身的风险管理能力和放贷规模。在这个体系中,借款人、征信机构和资金方共同参与,其中征信机构通过先进的风控技术筛选优质资产,降低资金风险,资金方则提供资金,根据匹配情况决定贷款规模。

常见的助贷业务模式有两种:一是征信机构作为助贷方,如信贷服务机构,其扮演着核心的风控角色,负责贷前审批、资产推荐和贷后管理;二是牵头资金方作为助贷方,如蚂蚁消金的花呗借呗,这类模式下资金方地位更为显著,债权关系更倾向于借款人和资金方。

作为助贷项目owner或金融产品经理,了解这两种模式有助于优化项目设计。在实际的后台系统设计中,需要考虑以下几个关键点:

1. 模式一中,征信机构的后台系统是一个扩展的信贷管理系统,包含信贷流程管理(贷前、贷中、贷后)、业务粒度管理(用户、产品、订单)以及基础系统管理(账号、权限、数据)。这些模块确保了整个业务流程的顺畅运行。

2. 贷前管理是系统的核心环节,涉及用户信息验证、信用评估和额度分配,确保只有符合条件的用户才能进入贷款流程。

3. 贷中管理主要关注订单处理、合同生成和审批过程,保证交易透明和合规。

4. 贷后管理则涉及到还款提醒、逾期处理和催收策略,确保贷款资金的安全回收。

5. 在系统设计上,还需要考虑用户体验、数据安全和隐私保护,以及与合作伙伴的接口设计,以实现高效协同。

助贷业务的后台系统设计是一项复杂的任务,它不仅要求技术上的精细,还必须结合业务逻辑,确保风险控制、服务质量和运营效率的平衡。这将直接影响到助贷业务的成功实施和持续发展。

2022-06-14 上传

2022-10-26 上传

2022-11-14 上传

2022-05-18 上传

2022-07-03 上传

2024-03-30 上传

2022-03-03 上传

2023-08-24 上传

2022-06-20 上传

产品经理自我修养

- 粉丝: 235

- 资源: 7718

最新资源

- BottleJS快速入门:演示JavaScript依赖注入优势

- vConsole插件使用教程:输出与复制日志文件

- Node.js v12.7.0版本发布 - 适合高性能Web服务器与网络应用

- Android中实现图片的双指和双击缩放功能

- Anum Pinki英语至乌尔都语开源词典:23000词汇会话

- 三菱电机SLIMDIP智能功率模块在变频洗衣机的应用分析

- 用JavaScript实现的剪刀石头布游戏指南

- Node.js v12.22.1版发布 - 跨平台JavaScript环境新选择

- Infix修复发布:探索新的中缀处理方式

- 罕见疾病酶替代疗法药物非临床研究指导原则报告

- Node.js v10.20.0 版本发布,性能卓越的服务器端JavaScript

- hap-java-client:Java实现的HAP客户端库解析

- Shreyas Satish的GitHub博客自动化静态站点技术解析

- vtomole个人博客网站建设与维护经验分享

- MEAN.JS全栈解决方案:打造MongoDB、Express、AngularJS和Node.js应用

- 东南大学网络空间安全学院复试代码解析