ATR与SD:哪个是更优的趋势确认波动率指标?

版权申诉

56 浏览量

更新于2024-07-07

收藏 1.17MB PDF 举报

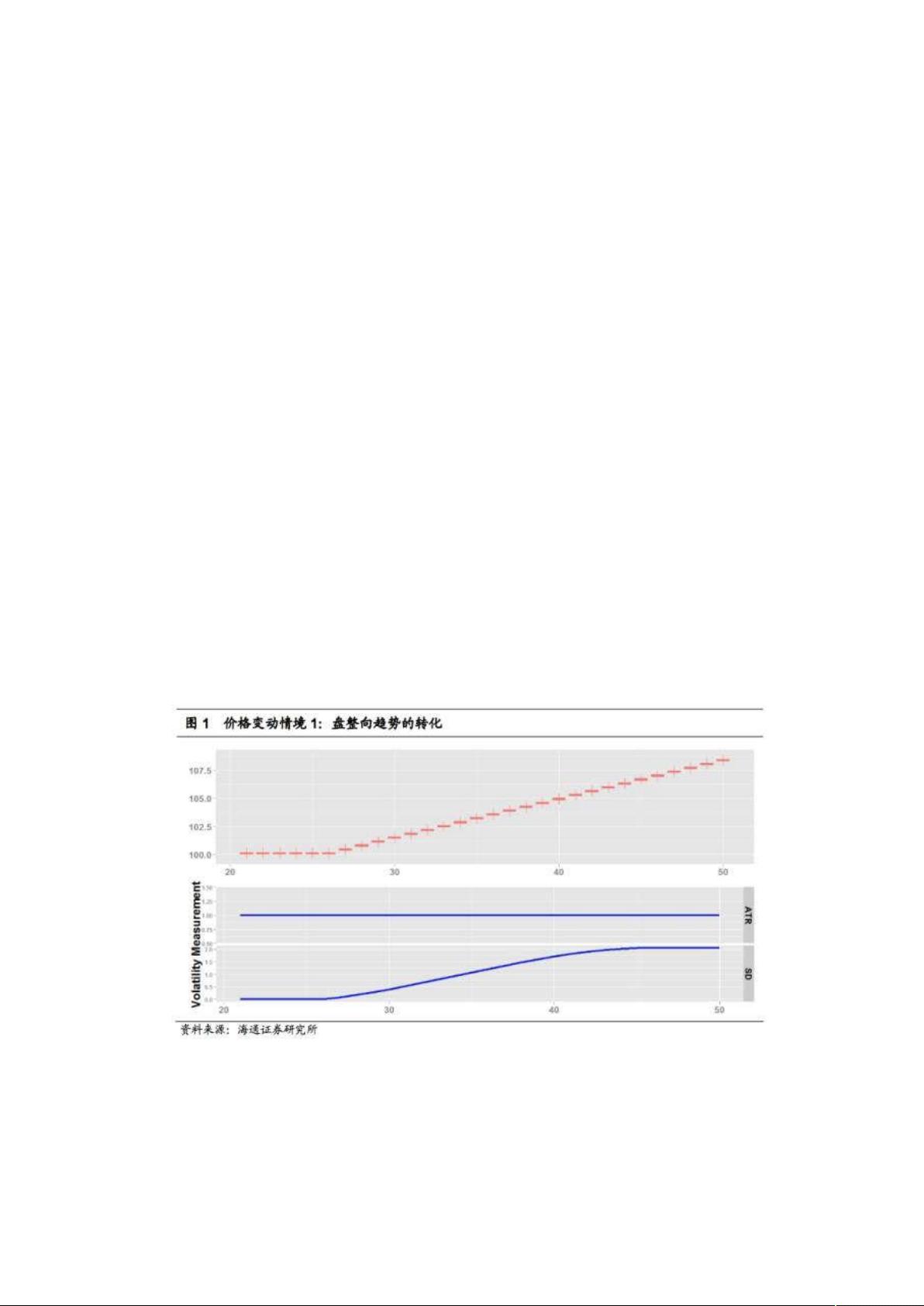

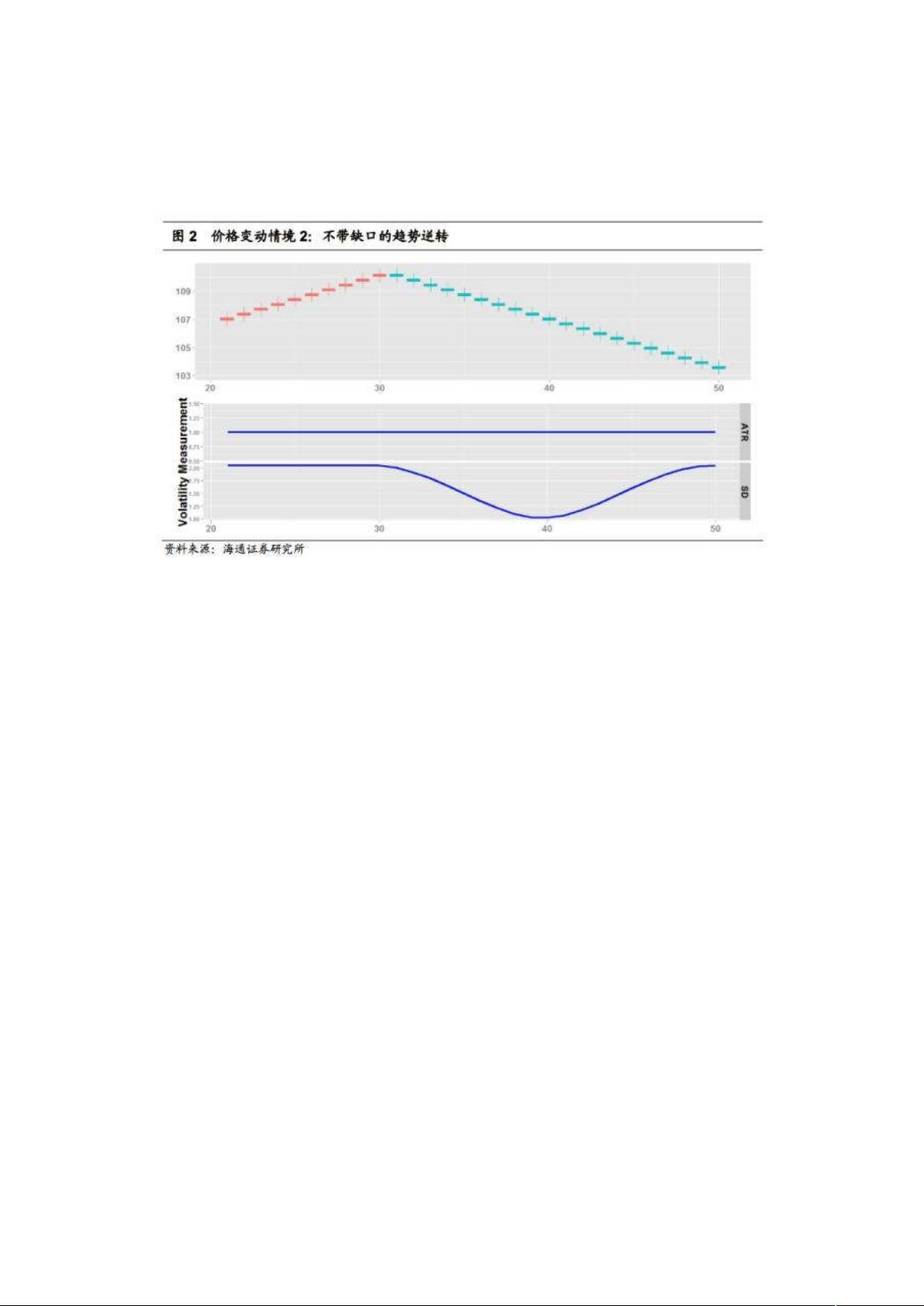

"ATR作为一个可能更好的趋势确认指标的讨论,主要源自于其在波动率测度中的优势。文章探讨了‘好的’波动率指标的概念,即能及时反映价格变动方向的波动率,对于趋势突破交易系统的构建至关重要。作者提到了两种常见的波动率指标——ATR(平均真实范围)和SD(标准差),并选择了它们作为研究的重点。

ATR是由Perry J. Kaufman提出的,它是衡量价格波动性的有效工具,尤其在捕捉市场趋势变化方面表现突出。ATR计算基于一段时间内的最高价、最低价和收盘价,能够反映出市场的实际波动范围,不受单一价格极端值的影响,因此在市场趋势明显时,ATR能够更准确地反映出价格运动的强度。

相反,SD(标准差)是衡量数据离散程度的标准,常用于正态分布的数据分析。在价格分析中,SD可以表示价格围绕平均值的偏离程度,但在趋势明显的市场环境中,SD可能因对极端值的敏感性而产生误导,导致波动率的反应不够及时,尤其是在市场出现快速变化时。

文章可能进一步探讨了ATR和SD在实际交易策略中的应用,比如如何利用ATR来设置止损或止盈,以及如何结合SD来识别市场的异常波动。ATR的动态特性使其在确定入场和出场点位时具有较高的实用性,而SD则在评估市场稳定性时有一定的参考价值。

通过对比ATR和SD,作者可能旨在揭示在趋势跟踪策略中,ATR可能是一个更好的选择,因为它更能适应市场的瞬息万变,提供更可靠的交易信号。然而,选择哪种波动率指标还需结合具体交易策略和个人偏好,每种指标都有其适用场景和局限性。

这篇文章为投资者提供了一个深入理解波动率指标的视角,特别是ATR在趋势确认中的潜在优势,有助于投资者优化他们的交易决策。"

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

2021-08-11 上传

T0620514

- 粉丝: 1809

- 资源: 1万+

最新资源

- Angular实现MarcHayek简历展示应用教程

- Crossbow Spot最新更新 - 获取Chrome扩展新闻

- 量子管道网络优化与Python实现

- Debian系统中APT缓存维护工具的使用方法与实践

- Python模块AccessControl的Windows64位安装文件介绍

- 掌握最新*** Fisher资讯,使用Google Chrome扩展

- Ember应用程序开发流程与环境配置指南

- EZPCOpenSDK_v5.1.2_build***版本更新详情

- Postcode-Finder:利用JavaScript和Google Geocode API实现

- AWS商业交易监控器:航线行为分析与营销策略制定

- AccessControl-4.0b6压缩包详细使用教程

- Python编程实践与技巧汇总

- 使用Sikuli和Python打造颜色求解器项目

- .Net基础视频教程:掌握GDI绘图技术

- 深入理解数据结构与JavaScript实践项目

- 双子座在线裁判系统:提高编程竞赛效率