非参数回归因子模型在投资组合优化中的应用

版权申诉

156 浏览量

更新于2024-07-02

收藏 1.19MB PDF 举报

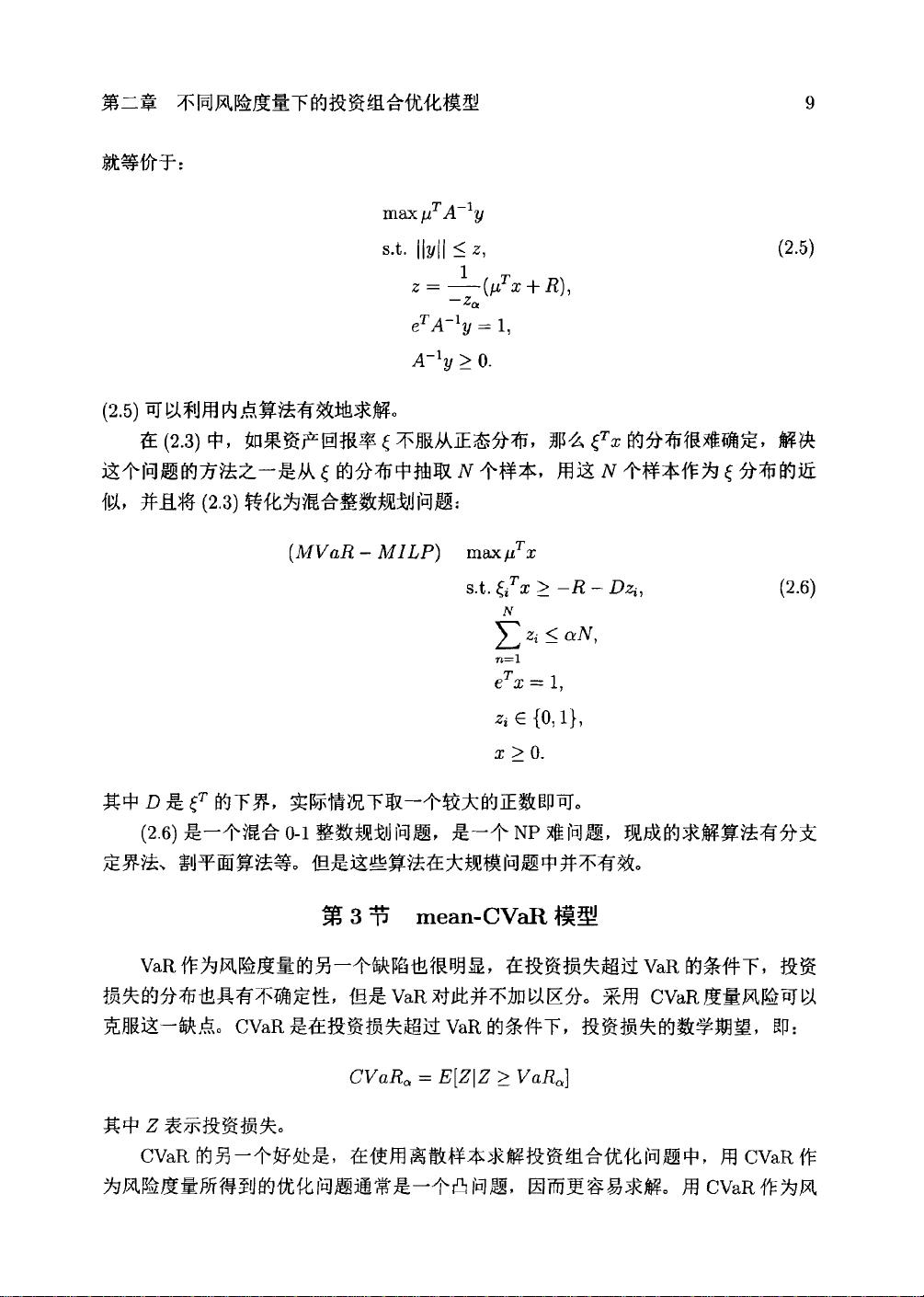

本文主要探讨了在投资组合优化中如何利用非参数回归因子模型来估计资产回报率分布,并以此改进传统的Markowitz均值方差模型。研究指出,标准差作为风险度量存在不足,因为它忽略了收益下行风险。因此,文章介绍了下行风险的衡量指标,如半方差和Value at Risk (VaR),特别是VaR因其直观性和在非对称分布中的优势,被广泛用于风险管理。

正文:

投资组合优化是金融领域的重要研究课题,旨在通过科学的方式分配投资资金到不同的资产中,以期望获得最大化收益的同时控制风险。Markowitz的均值方差模型是这一领域的基石,它基于资产回报率的期望和协方差矩阵来确定最优投资组合。然而,实际应用中,模型依赖于对资产回报率分布的参数估计,而这往往容易导致误差,影响投资组合的实际表现。

非参数回归因子模型提供了一种更灵活的方法来估计资产回报率分布,避免了对数据分布形式的假设。这种方法能够捕捉到数据中的复杂结构,比如非线性关系和潜在的隐藏因子,从而可能提供更精确的预期回报率和风险预测。

文中特别强调了风险度量的重要性。标准差作为传统风险指标,只考虑了回报率的波动性,而忽视了可能的负向极端事件。为了弥补这一点,学者们提出了下行风险的概念,比如半方差,它专注于低于期望回报的那一部分风险。此外,VaR作为一种更贴合实际风险感知的风险度量,表示了在给定置信水平下预期的最大损失,尤其适合处理非对称分布的回报率,如股票投资中常见的负偏态分布。

VaR的优势在于其直观性和实用性,它能直接告诉投资者可能面临的最大损失,有助于投资者做出更为保守或积极的投资决策。在投资组合优化中,使用VaR可以更好地平衡风险与收益,尤其是在包含衍生品的复杂投资组合中。

本研究通过非参数回归因子模型改进了对资产回报率分布的估计,并探讨了使用VaR替代标准差作为风险度量在投资组合优化中的潜在价值。这为投资决策提供了更全面的风险视角,有助于投资者制定更为稳健的投资策略。

130 浏览量

2023-07-24 上传

110 浏览量

414 浏览量

296 浏览量

2024-11-01 上传

190 浏览量

125 浏览量

2024-11-01 上传

programxh

- 粉丝: 17

最新资源

- 自动生成CAD模型文件的测试流程

- 掌握JavaScript中的while循环语句

- 宜科高分辨率编码器产品手册解析

- 探索3CDaemon:FTP与TFTP的高效传输解决方案

- 高效文件对比系统:快速定位文件差异

- JavaScript密码生成器的设计与实现

- 比特彗星1.45稳定版发布:低资源占用的BT下载工具

- OpenGL光源与材质实现教程

- Tablesorter 2.0:增强表格用户体验的分页与内容筛选插件

- 设计开发者的色值图谱指南

- UYA-Grupo_8研讨会:在DCU上的培训

- 新唐NUC100芯片下载程序源代码发布

- 厂家惠新版QQ空间访客提取器v1.5发布:轻松获取访客数据

- 《Windows核心编程(第五版)》配套源码解析

- RAIDReconstructor:阵列重组与数据恢复专家

- Amargos项目网站构建与开发指南