负债驱动投资(LDI)策略详解:保障养老金资产与负债匹配

需积分: 0 157 浏览量

更新于2024-06-22

收藏 883KB PDF 举报

"大类资产配置及模型研究(十):负债驱动投资(LDI)简介,由海通证券发布,详细阐述了负债驱动投资策略在养老金计划中的应用,旨在降低风险并提高资金比率,以确保对退休人员的收入保障。报告由分析师冯佳睿和周一洋撰写,探讨了养老金计划的负债结构、利率风险和通胀风险,并分析了如何通过资产配置来对冲这些风险。"

负债驱动投资(LDI)是一种投资策略,尤其适用于收益确定型(Defined Benefit, DB)的养老金计划。这类计划承诺为参与者提供固定退休收入,因此其投资目标不是追求最大化资产增值,而是确保资产能够覆盖相应的未来负债。LDI策略的核心在于,通过对负债的现值进行匹配,来降低计划的整体风险,提高达成养老金支付承诺的能力。

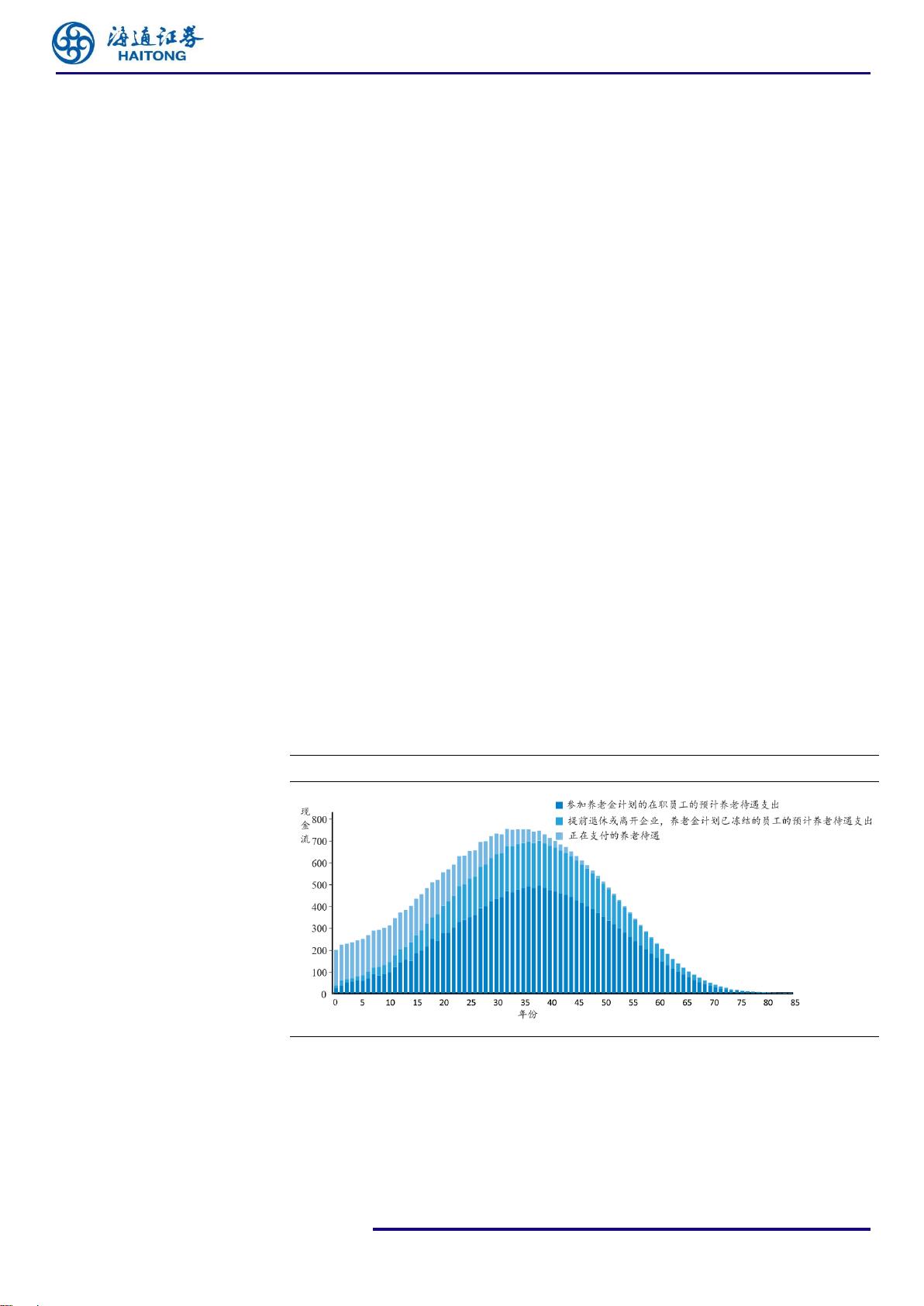

DB养老金计划的负债主要体现在未来需支付给退休人员的养老金,这些支付承诺构成了一连串跨多个生命周期的现金流。由于这些支付义务通常跨越很长时间,因此计划对利率和通胀异常敏感。利率风险是指利率变动会直接影响养老金负债的现值,而通胀风险则可能导致养老金支付的实际购买力下降。

在养老金计划的资产配置中,"无回报"风险如利率风险和通胀风险需要特别关注,因为它们可能不会带来预期的收益。相反,投资风险资产如股票、债券等可能会带来回报,但同时也伴随着风险。因此,LDI策略通常会利用各种金融工具,如利率衍生品(如利率互换、债券期货)和通胀挂钩产品(如通胀保护债券),来对冲这些"无回报"风险。

报告还提到了其他相关研究,包括因子投资与Smart Beta策略、美国MOM数据分析以及行业轮动的研究,这些都反映了海通证券在金融工程领域的广泛研究兴趣和深度。

负债驱动投资(LDI)策略是养老金管理的重要方法,通过精细的资产配置和负债对冲,确保养老金计划的长期稳定性和可持续性。实施LDI策略需要深入理解负债特性、市场风险和金融工具的运用,以便有效地管理风险,满足养老金计划的支付承诺。

2023-07-24 上传

2023-07-25 上传

2023-07-24 上传

2023-09-11 上传

2021-04-08 上传

点击了解资源详情

点击了解资源详情

2023-06-11 上传

2023-06-11 上传

2023-05-28 上传

woisking2

- 粉丝: 12

- 资源: 6718

最新资源

- DS1302中文资料

- STC89C52RC 中文数据手册

- Oracle权限管理

- swing 官方网 教程

- FckEditor帮助文档

- i2c协议(中文版).pdf

- ubuntu完美应用

- Packt.Publishing.Smarty.PHP.Template.Programming.and.Applications.Mar.2006.pdf

- ColdFusion_Security

- 配送中心建设的若干问题研究

- thinking in java 中文版

- 字节对齐详解,真的很有用地啊

- DLL(动态链接库)专题

- Dynamips+使用手册+V1.00

- Windows藍屏死機代碼完全解析

- ☆精品资料大放送☆.pdf