【R语言金融预测】:RQuantLib在机器学习中的应用

发布时间: 2024-11-05 01:55:49 阅读量: 30 订阅数: 35

R语言在机器学习中的全面应用与实践指南

# 1. R语言在金融预测中的应用基础

在金融分析领域,数据挖掘和预测模型是核心工具之一,R语言以其强大的统计分析和图形展示功能,在金融预测中扮演着关键角色。本章将简述R语言的基础概念,重点探讨其在金融预测领域的应用基础。

## 1.1 R语言简介

R语言是一种开源编程语言,专为统计计算和图形表示设计。它拥有大量用户贡献的包,用于数据分析、机器学习、金融工程等多个领域。R语言具有灵活性和可扩展性,使其成为金融预测领域研究者和从业者不可或缺的工具。

## 1.2 金融预测的挑战与机遇

金融预测涉及市场趋势、投资回报率以及风险评估等多方面。这些任务通常具有高度的不确定性和复杂性。R语言为应对这些挑战提供了多种统计模型和预测技术。这些技术可以被用于识别潜在的风险因素,评估投资策略,甚至进行高频交易的决策支持。

## 1.3 R语言在金融市场中的应用

R语言在金融市场中的应用包括但不限于价格走势分析、资产配置、风险管理和算法交易。接下来的章节将更详细地探讨RQuantLib包,它是R语言在金融工程领域应用的重要扩展。

# 2. RQuantLib简介及其在金融工程中的作用

### 2.1 RQuantLib的基本功能和优势

#### 2.1.1 R语言与QuantLib的集成

RQuantLib是一个将R语言与QuantLib金融库集成的工具包,允许R用户直接利用QuantLib强大的金融计算功能。QuantLib是一个C++库,提供了大量的金融数学计算工具,尤其在风险管理、衍生品定价、信用风险评估等方面有广泛的应用。RQuantLib作为两者的桥梁,使R语言用户可以不必深入了解C++,即可享受QuantLib的金融工程计算能力。

集成的过程包括在R环境中调用QuantLib的C++函数。RQuantLib封装了QuantLib的C++类和方法,提供了易于R用户理解和使用的接口。RQuantLib的函数通常对应QuantLib中的一个或多个C++类,R用户可以通过简单地调用这些函数,设置参数,获取计算结果,从而完成复杂的金融模型分析。

#### 2.1.2 RQuantLib在金融产品定价中的应用案例

在金融产品定价中,RQuantLib提供了一系列功能来实现对各种金融产品的估值。例如,它提供了定价普通债券、零息债券、可赎回债券、利率互换、期权等产品的函数。此外,RQuantLib还能处理更为复杂的金融产品,如通过蒙特卡罗模拟来估计美式期权的价值。

下面提供一个案例来展示如何使用RQuantLib来定价一个简单的欧式看涨期权。首先需要安装并加载RQuantLib包:

```r

install.packages("RQuantLib")

library(RQuantLib)

```

然后,利用RQuantLib中的`EuropeanOption`函数进行定价:

```r

# 设置参数

S <- 50 # 标的资产价格

K <- 50 # 行权价格

r <- 0.05 # 无风险利率

sigma <- 0.2 # 波动率

t <- 1 # 到期时间(以年计)

```

执行函数进行定价:

```r

EuropeanOption(type="call", underlying=S, strike=K,

dividendYield=0, riskFreeRate=r, maturity=t,

vol=0.2)

```

上述函数将返回欧式看涨期权的价格。RQuantLib通过封装QuantLib的内部功能,大大简化了金融工程人员对金融产品进行定价的流程。

### 2.2 RQuantLib的安装与配置

#### 2.2.1 安装RQuantLib包的步骤

安装RQuantLib包的步骤相对简单,只需在R控制台执行以下命令即可:

```r

install.packages("RQuantLib")

```

为了确保RQuantLib能够正常工作,还需要安装QuantLib C++库。这通常需要操作系统对应的依赖库。例如,在Linux系统上,可能需要安装g++和其他依赖的开发工具。而在Windows系统上,可以通过安装Rtools来解决编译依赖。

#### 2.2.2 配置RQuantLib环境

安装完成后,通常需要进行一些环境的配置工作,以确保RQuantLib能够正确调用QuantLib库。以下是一个环境配置的示例:

```r

library(RQuantLib)

# 检查QuantLib是否已正确加载

tryCatch({

QuantLibVersion()

}, error = function(e) {

cat("QuantLib is not loaded. Please ensure it is properly installed.\n")

})

```

如果QuantLib没有被正确加载,通常会有错误信息提示。在实际操作中,如果遇到问题,需要根据具体的错误信息进行调试。

### 2.3 RQuantLib与金融时间序列分析

#### 2.3.1 时间序列数据在金融分析中的重要性

时间序列分析是金融分析中不可或缺的一部分,它涉及历史数据的分析以预测未来的市场趋势。在R语言中,有诸多强大的包可以用于时间序列分析,例如`xts`和`zoo`。RQuantLib结合这些工具,可以对金融时间序列数据进行深入分析,并为金融产品的定价、风险管理和预测提供数据支持。

#### 2.3.2 RQuantLib在时间序列分析中的应用

RQuantLib提供的金融工具可以用于时间序列数据的分析。例如,可以使用RQuantLib来计算金融资产收益率的波动率,这对风险管理和定价至关重要。波动率的计算可以利用QuantLib的波动率模型,如GARCH模型。

为了演示如何将RQuantLib应用于时间序列分析,我们可以使用RQuantLib中的函数来估计某项资产价格的历史波动率,并基于此进行未来波动率的预测:

```r

# 假设已经加载了包含资产价格的历史数据,并创建了时间序列对象

# price_series <- xts::xts(price_data, order.by=dates)

# 计算历史波动率

volatility <- RQuantLib::garch11(price_series, variance.target=1)

```

在上述代码中,`garch11`是RQuantLib中实现GARCH(1,1)模型的函数,它可以用于估算资产价格的波动率。通过这种方式,RQuantLib帮助金融分析师将复杂的金融理论模型应用于实际的数据分析中。

# 3. R语言与机器学习在金融预测中的结合

在金融领域中,预测未来市场的动向和评估风险是至关重要的。机器学习,作为一种强大的数据分析工具,能够帮助金融从业者从历史数据中提取有价值的信息,并对未来趋势做出合理的预测。结合R语言的统计和图形处理能力,可以更加深入地分析金融市场并建立更加精确的预测模型。

## 3.1 机器学习在金融预测中的理论基础

机器学习算法已在多个领域取得显著成就,金融预测也不例外。本节将介绍金融预测中常用的机器学习算法,以及如何进行数据预处理和特征工程,这些都是构建有效预测模型的基础。

### 3.1.1 金融预测中常用的机器学习算法

在金融预测中,我们经常使用以下几种机器学习算法:

1. **线性回归(Linear Regression)**: 用于预测连续的数值变量。

2. **逻辑回归(Logistic Regression)**: 用于分类问题,如股票价格是上涨还是下跌。

3. **决策树(Decision Trees)**: 用于决策制定,特别是在金融市场不确定的情况下。

4. **随机森林(Random Forests)**: 通过构建多个决策树来提高预测的准确性和稳健性。

5. **支持向量机(Support Vector Machines, SVM)**: 在高维空间中构建最优超平面进行分类和回归。

6. **神经网络(Neural Networks)**: 模拟人脑神经元的工作原理,能处理复杂的非线性关系。

每种算法都有其适用场景和优缺点,正确选择合适的算法对于构建有效预测模型至关重要。

### 3.1.2 数据预处理与特征工程

在应用机器学习算法之前,必须进行数据预处理和特征工程,以确保数据质量和提高模型性能。以下是金融数据预处理和特征工程的一些常用步骤:

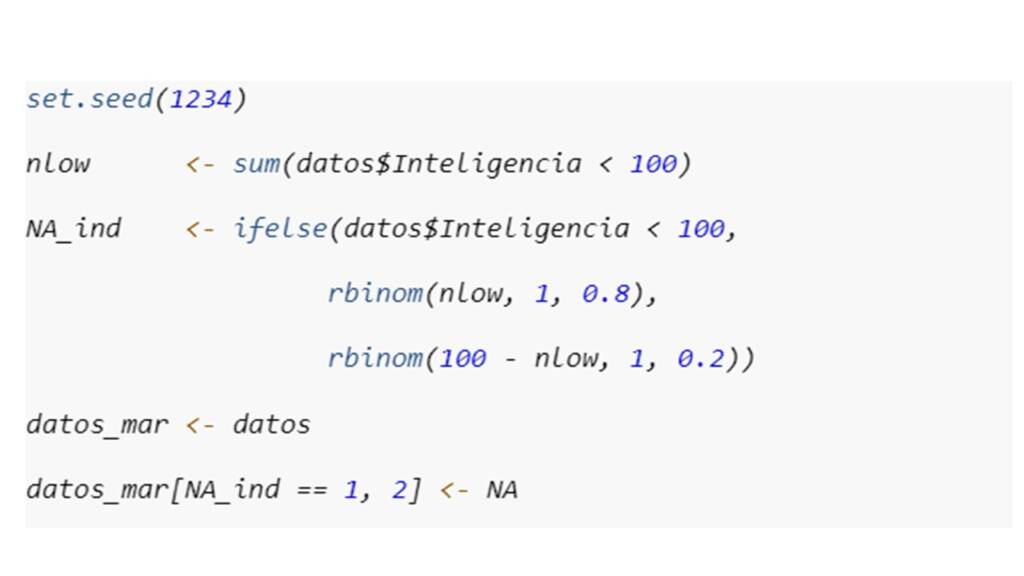

1. **数据清洗**: 移除或填充缺失值,去除异常值。

2. **特征选择**: 从原始数据中选择最重要的特征,以减少模型复杂度并提高准确性。

3. **特征构造**: 根据实际业务需求构建新的特征。

4. **数据规范化**: 将数据转换到统一的尺度上,例如使用标准化或归一化方法。

5. **时间序列处理**: 如需分析时间序列数据,要进行季节性调整和差分等操作。

通过上述步骤,可以提高数据质量,进而提升机器学习模型的预测能力。

## 3.2 构建金融预测模型

在理解了机器学习在金融预测中的理论基础后,我们将介绍如何使用R语言和RQuantLib包构建金融预测模型。

### 3.2.1 使用RQuantLib构建模型

RQu

0

0