华泰证券多因子模型探究:从筛选到优化

下载需积分: 0 | PDF格式 | 826KB |

更新于2024-06-29

| 40 浏览量 | 举报

"本文介绍了华泰证券的多因子模型体系,探讨了如何构建和应用这种模型进行量化选股。"

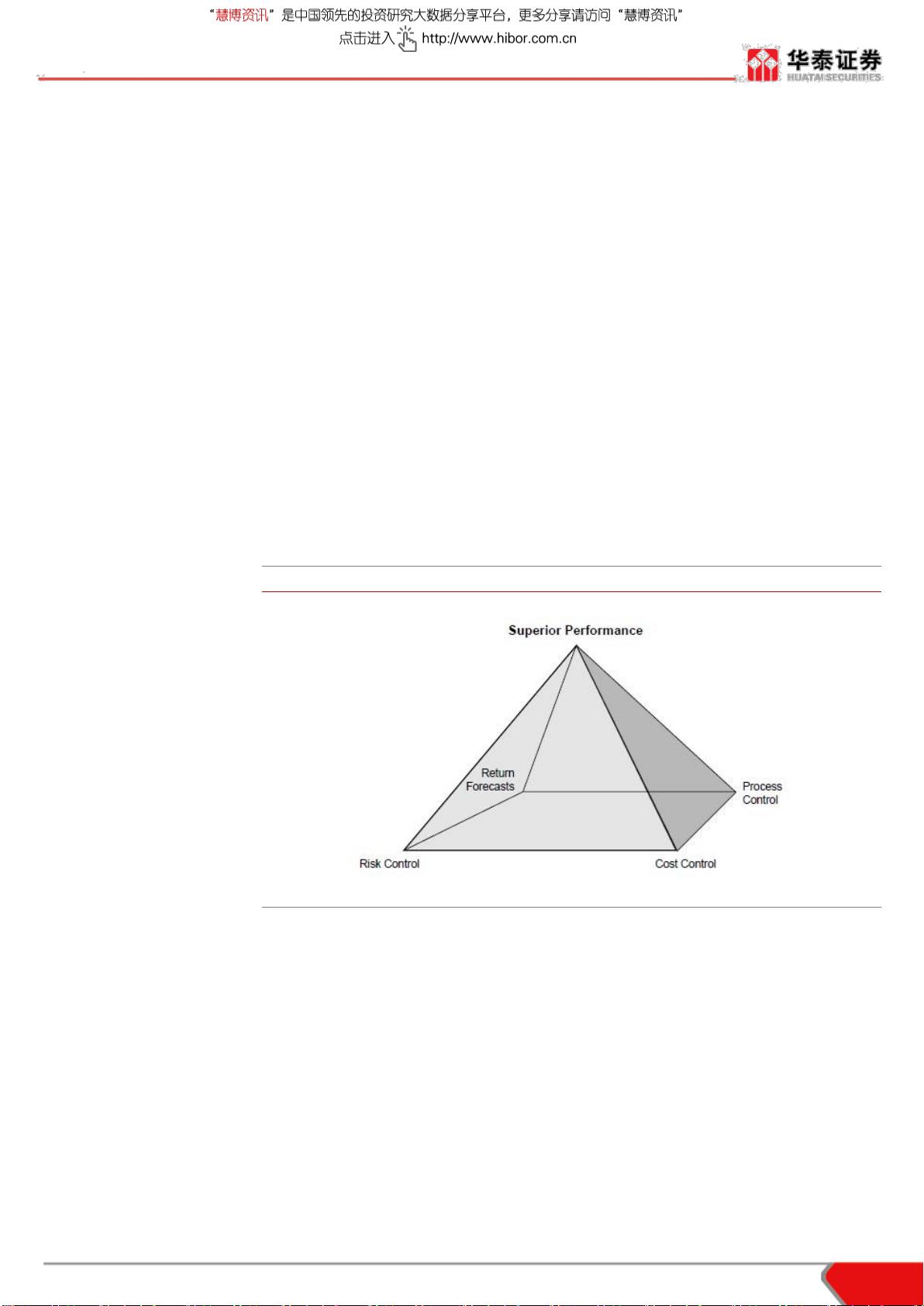

华泰证券的多因子模型是主动定量管理的重要工具,它旨在通过统计套利的方法来超越基准指数的收益。模型的核心是理解和管理因子,而非关注单一股票的特性。模型的基本理念是将股票的预期收益分解为多个因子收益和残差收益率的组合,以此来解释风险-收益的关系。

在模型构建过程中,首先进行的是数据处理和因子筛选。这包括基础数据的采集,如财务报表、市场交易数据等,然后对数据进行标准化,确保不同因子在同一尺度上比较,接着识别出对股票收益有显著影响的有效因子。

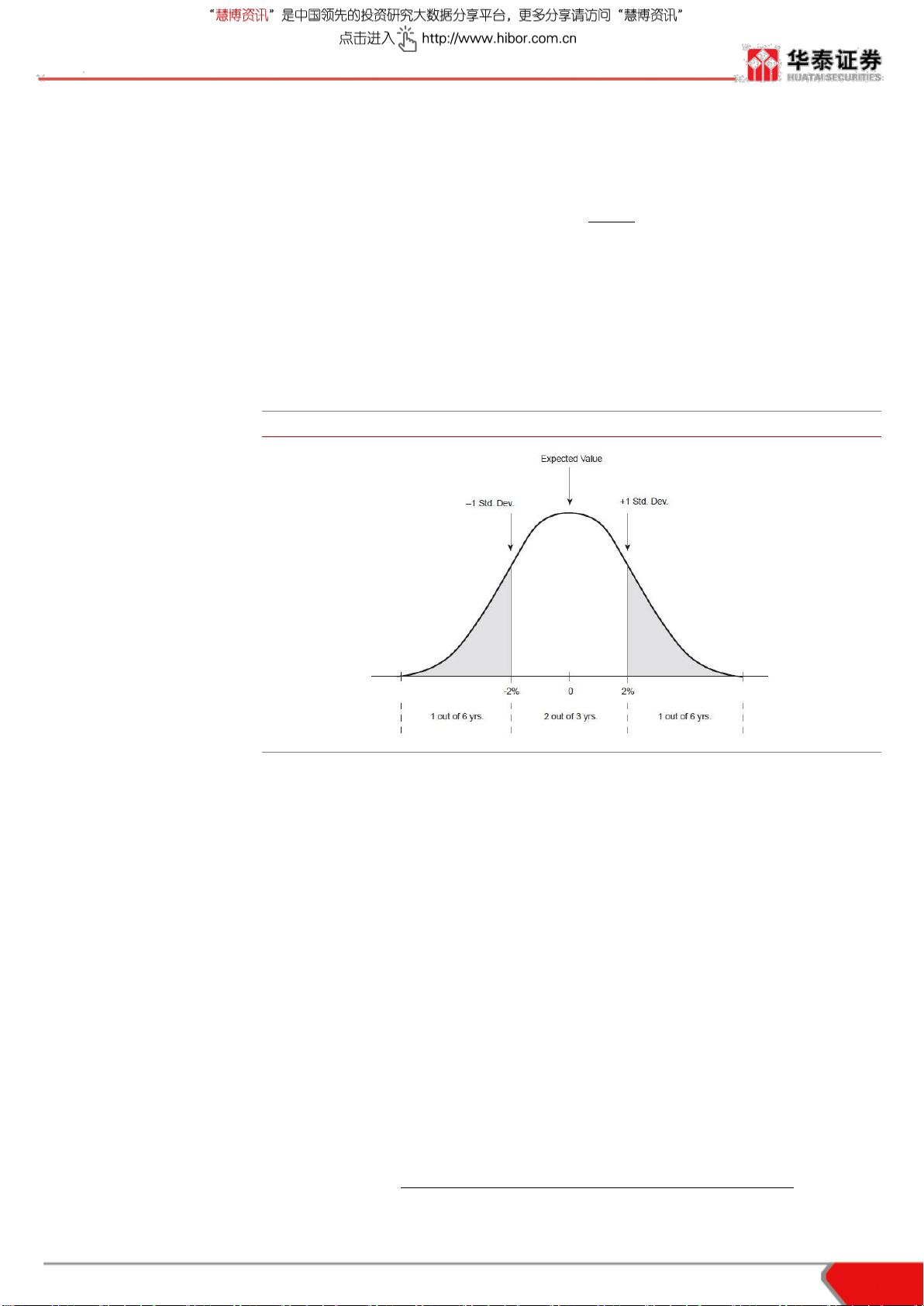

因子共线性分析是接下来的关键步骤,用于检查因子之间是否存在高度相关性,因为共线性可能影响模型的稳定性和预测准确性。同时,进行残差异方差分析以了解因子模型未能解释的股票收益波动,这对于理解模型的局限性和改进方向至关重要。

在收益预测阶段,通过对因子进行多元线性回归,可以计算出因子的预期收益,进而预测每只股票的预期收益。残差风险估计则是为了理解那些无法通过因子模型预测的股票风险,这部分风险通常被认为是股票的特定风险。

组合优化是模型应用的最后一步,包括设定组合的收益目标、风险目标,以及对行业权重、因子暴露、个股权重的约束。通过二次规划求解,找到最优的权重分配,以在预期收益和风险之间达到平衡。模拟业绩回溯则用来验证模型的效果和稳定性。

华泰证券的多因子模型服务体系包括对不同风格因子的单因子测试、大类因子分析、模型构建、回测和绩效分析等环节。未来的研究计划涉及寻找更优质的Alpha因子,优化因子的使用方法以及改进选股策略。

该模型的风险提示表明,尽管多因子模型基于历史数据,但历史表现并不保证未来结果,模型可能存在失效的风险。因此,持续的因子挖掘和模型优化是保持模型有效性的关键。

相关推荐

三更寒天

- 粉丝: 1204

最新资源

- 粒子滤波在高斯噪声下目标跟踪应用

- VLD内存泄露检测工具V1.9h与V2.5发布

- 实现高级鼠标拖拽效果的完整代码解析

- 淘淘商城前台工程资源库:css、images、js、jsp文件下载

- CUDA编程教程与实例程序详解

- RecyclerView实现高级列表瀑布流与网格布局效果

- 绿色小巧的depends x64工具:VS调试必备

- Python数据挖掘实战指南:高清PDF与代码下载

- 初学者指南:使用VC6.0学习MFC菜单编程

- C#入门经典第五版配套源码解析

- 使用Delphi开发的cj2 OCR文字识别程序功能解析

- 贝塞尔曲线应用于直播界面点赞特效

- GD32F10x固件库V1.0.0版本发布

- 探索最新Yii2框架的下载与基础配置

- SQLite3源代码深度解析

- C#音乐播放器API开发指南与实践