资产定价理论与CAPM模型解析

需积分: 13 11 浏览量

更新于2024-07-09

收藏 32.24MB PDF 举报

"投资学课程内容涉及资产定价理论和有效市场假说,主要讲解了CAPM模型和APT理论,由中央财经大学的曲红燕和刘志东等教授讲解。"

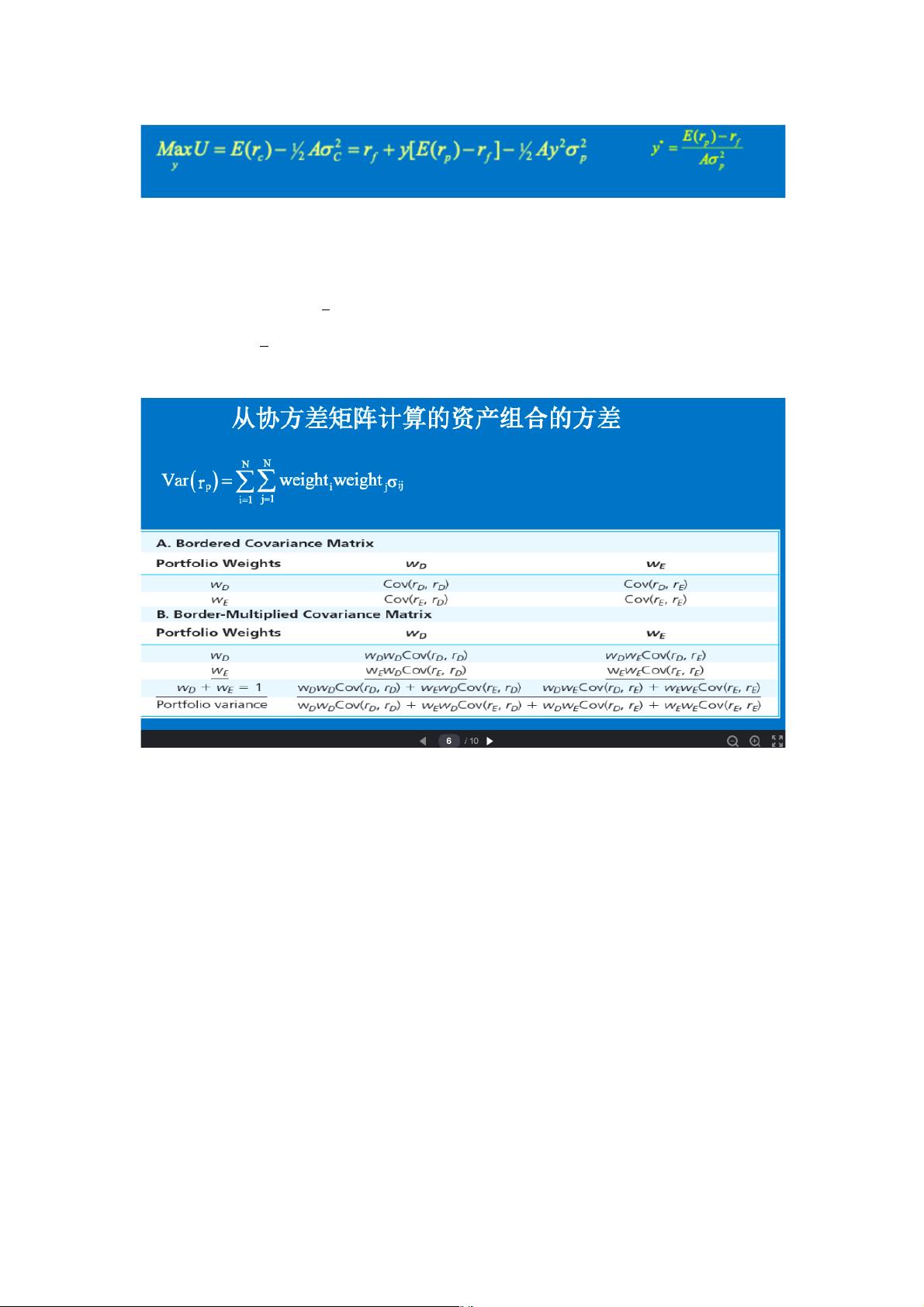

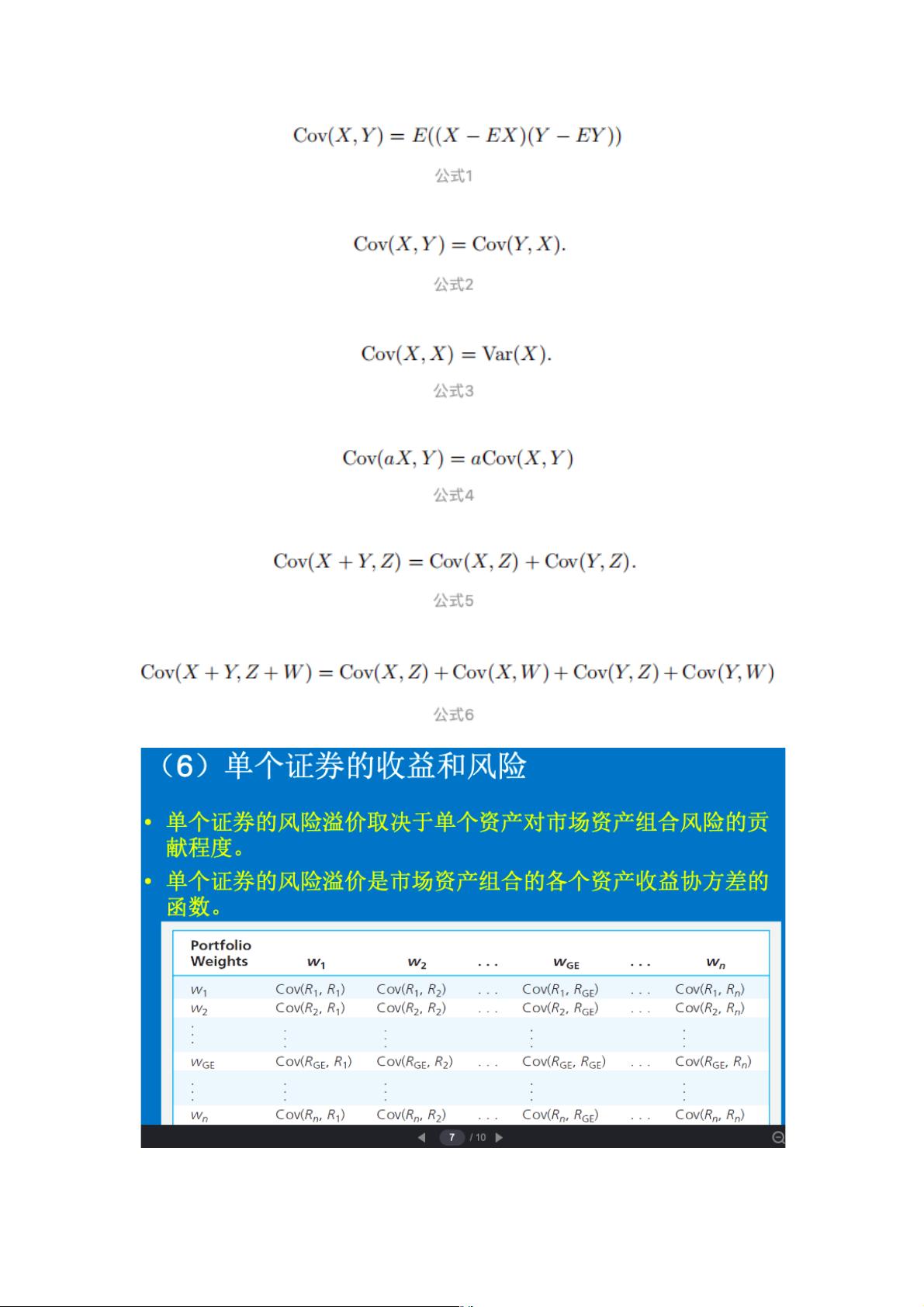

在投资学中,CAPM(Capital Asset Pricing Model,资本资产定价模型)是一个核心概念,它在马科威茨的现代投资组合理论基础上发展起来。马科威茨理论假设投资者根据期望收益率和风险来做出投资决策,并且投资者追求效用最大化。CAPM则进一步阐述了单一资产的预期收益率与市场整体风险之间的关系。

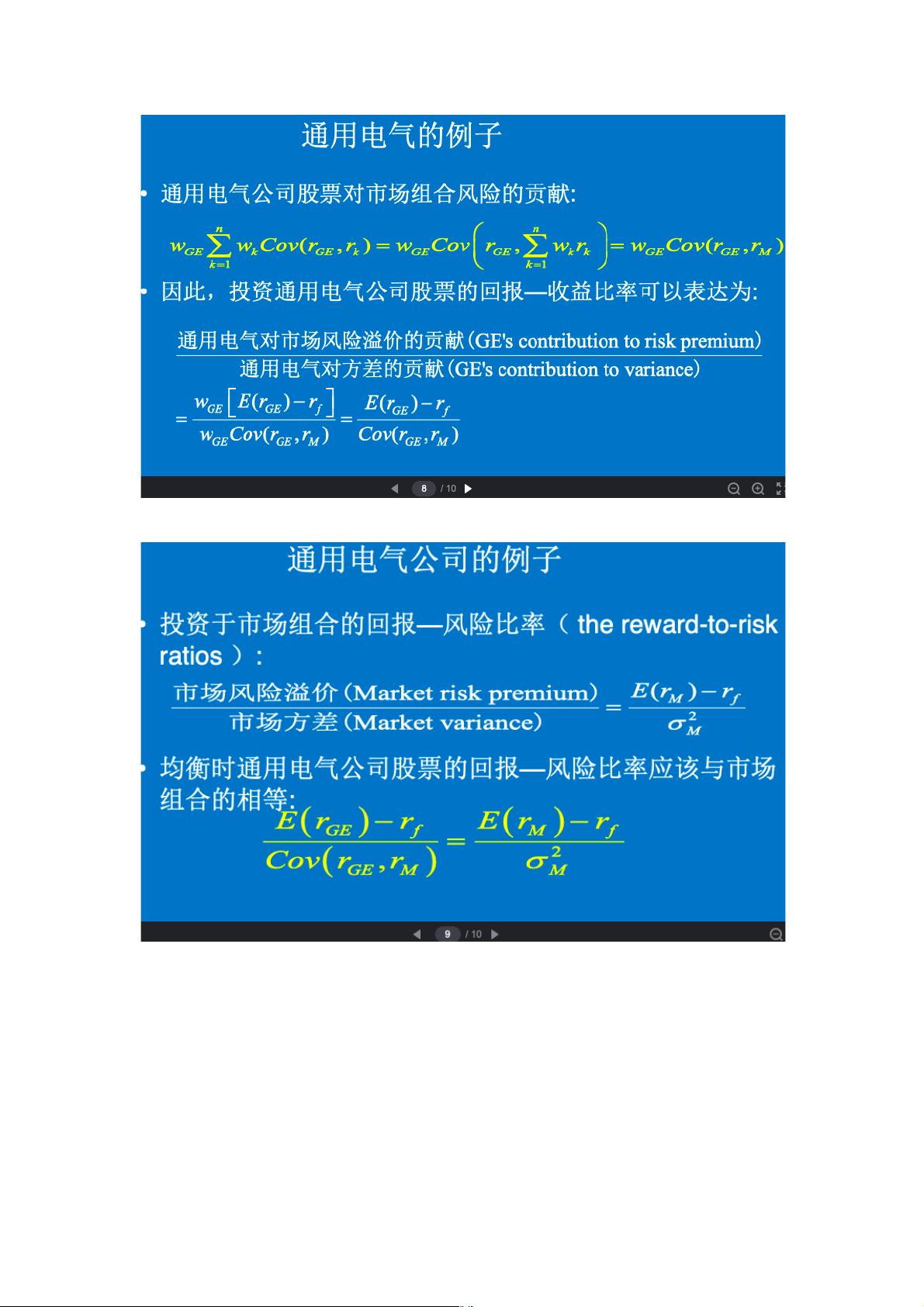

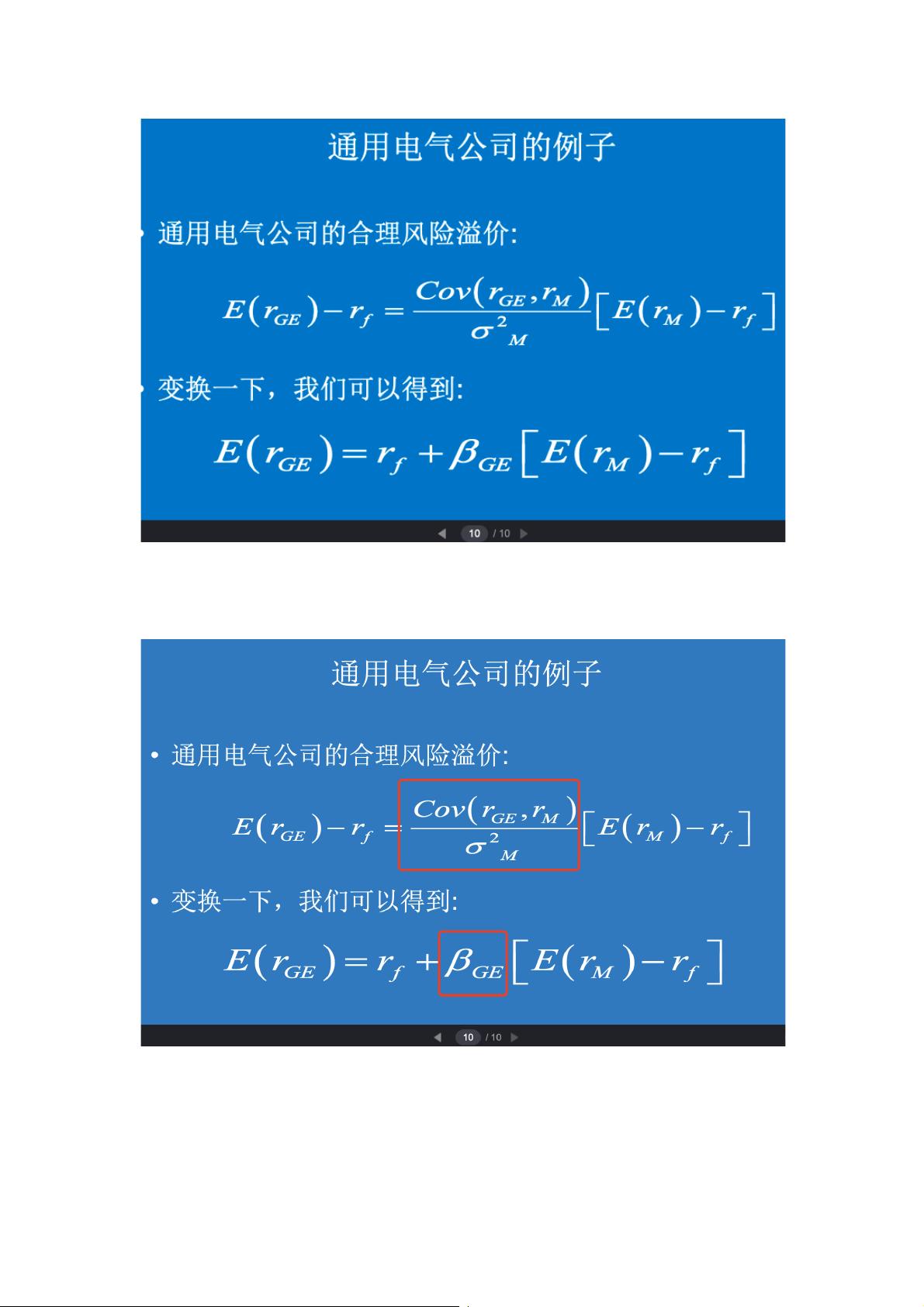

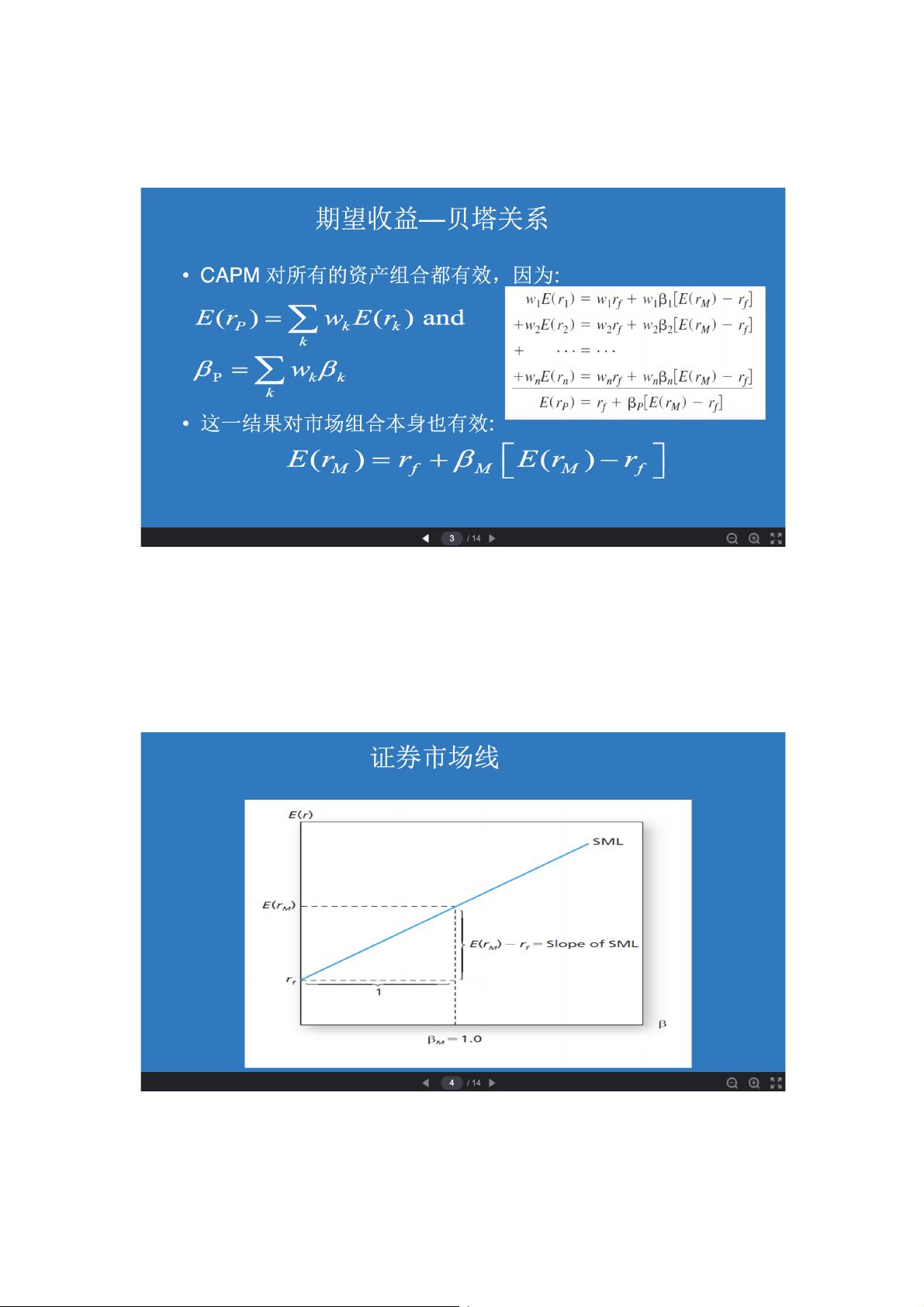

CAPM模型的基本公式是:E(Ri) = Rf + βi[E(Rm) - Rf],其中E(Ri)是资产i的预期收益率,Rf是无风险利率,βi是资产i相对于市场组合的贝塔系数,E(Rm)是市场组合的预期收益率。模型表明,一个资产的预期收益率等于无风险利率加上该资产相对于市场风险的溢价。

CAPM模型的假设条件包括:

1. 投资者追求财富最大化,效用与收益率直接相关。

2. 投资收益率遵循正态分布。

3. 风险度量为收益率的方差或标准差。

4. 投资决策基于期望收益率和风险。

5. 投资者遵循占优原则,即在相同风险下选择高收益,或在相同收益下选择低风险。

6. 可以以无风险利率无限制借贷。

7. 所有投资者对收益率分布有共识,市场有效边界唯一。

8. 投资期限一致且只有一期。

9. 证券可以无限细分,投资者可按任意金额投资。

10. 忽略税收和交易费用。

11. 及时免费获取市场信息。

12. 假设无通胀且折现率恒定。

13. 投资者对未来的预期相同。

这些假设虽然简化了实际情况,但为理解和构建资产定价提供了理论基础。在实际应用中,CAPM模型可以帮助投资者评估特定资产相对于市场表现的风险和预期回报,以及确定资产的公平价格。然而,由于真实市场中的许多复杂因素(如非理性行为、交易成本、信息不对称等),CAPM模型并不能完全准确地预测所有情况。因此,它通常作为理论工具和教学工具,而不是实际投资决策的唯一依据。

此外,APT(Arbitrage Pricing Theory,套利定价理论)是另一种资产定价模型,它放宽了CAPM的一些假设,允许更多的风险因子影响资产收益。APT强调市场中存在无风险套利机会时,资产价格将调整至公平水平,从而反映出所有系统性风险因子的影响。这种理论更为灵活,能够解释更多因素对资产收益的影响,但在实际应用中往往更复杂。

点击了解资源详情

点击了解资源详情

点击了解资源详情

2021-08-25 上传

2021-09-06 上传

2018-10-04 上传

2019-12-11 上传

2023-01-08 上传

leafly05

- 粉丝: 0

- 资源: 5

最新资源

- 行业文档-设计装置-一种利用字型以及排序规则实现语言拼写校正的方法.zip

- jojo_js:前端相关的js库 ,组件,工具等

- auto

- audio-WebAPI:HTML5 音频录制和文件创建

- Text-editor:使用nodejs和html制作的多人文字编辑器

- kcompletion:K完成

- 课程设计--Python通讯录管理系统.zip

- 基于机器学习的卷积神经网络实现数据分类及回归问题.zip

- node_mailsender:使用docker的简单node.js邮件发件人脚本

- my-website

- angular-gulp-seed-ie8:使用 Gulp 动态加载 IE8 polyfills 的 Angular 基础项目

- ATMOS:ATMOS代码

- 基于webpack的vue单页面构建工具.zip

- Suitor_python_flask:Reddit feed命令行客户端界面和Web界面工具

- 行业文档-设计装置-一种利用秸秆制备瓦楞纸的方法.zip

- .emacs.d:我的个人emacs配置