居民储蓄与股市联动效应:VAR模型分析

"该资源提供了一个关于VAR模型在时间序列分析中的应用实例,主要探讨了居民储蓄存款与股市交易额之间的关系。通过1996年至2008年4月的月度数据,进行了数据预处理、模型构建、滞后阶数选择、模型估计、模型检验及预测等步骤。"

VAR模型,全称为向量自回归模型(Vector Autoregression Model),是一种用于多变量时间序列分析的方法。在这个例子中,VAR模型被用来研究居民储蓄存款与股市交易额之间的相互影响。时间序列分析是统计学和经济学中常用的技术,用于分析和预测随时间变化的数据。

首先,案例分析的目的是探究股市交易额(股市的繁荣程度)是否会影响居民储蓄存款的变化。在经济发展的背景下,如果股市表现强劲,可能会吸引资金从储蓄转移到投资,从而影响储蓄存款的增长。

实验数据部分,选择了1996年至2008年4月的月度数据,包括居民储蓄存款和股市交易额。为了消除季节性和趋势影响,对原始数据进行了对数平滑处理,然后进行单位根检验,以确保数据的平稳性。平稳性是建立VAR模型的前提,检验结果显示lsa(居民储蓄额)和ltr(股市交易总额)在10%的显著性水平下都是平稳序列。

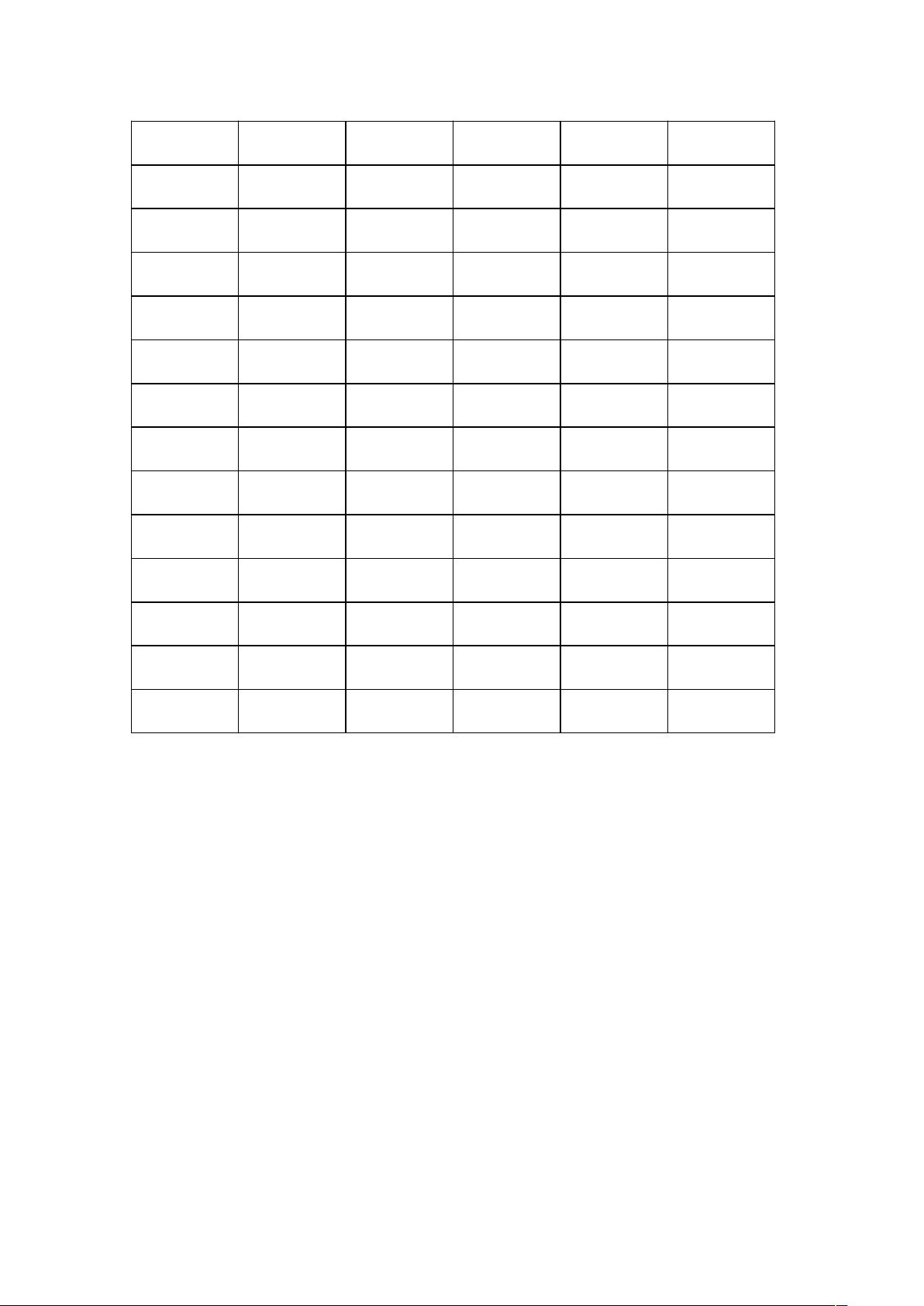

接下来,选择了VAR模型的滞后阶数,这是构建VAR模型的关键步骤。通过不同的判断标准(如FPE、AIC、SC和HQ),确定滞后阶数为1是最佳选择。

然后,利用选定的滞后阶数估计VAR模型,并对模型进行检验。VAR模型的估计结果显示参数估计大多数具有显著性,这意味着模型能够较好地捕捉变量间的相互关系。进一步的模型检验包括平稳性检验(通过AR根检验)和残差的独立性检验(通过残差的自相关图),结果表明模型满足这些条件。

最后,虽然VAR模型本身不直接支持预测功能,但可以通过其他方法进行预测,例如使用模型的估计结果来生成预测值。

这个VAR模型的应用案例展示了如何通过时间序列分析来探索两个宏观经济变量之间的动态关系,对于理解金融市场和宏观经济行为具有重要的实践意义。

2021-09-11 上传

607 浏览量

2021-10-15 上传

点击了解资源详情

点击了解资源详情

Leroy_Wong

- 粉丝: 0

- 资源: 1

最新资源

- 阴阳师超级放大镜 yys.7z

- Algorithms

- 个人网站:我的个人网站

- ggviral

- windows_tool:Windows平台上的一些有用工具

- MetagenomeScope:用于(元)基因组装配图的Web可视化工具

- newshub:使用Django的多功能News Aggregator网络应用程序

- 佐伊·比尔斯

- 2021 Java面试题.rar

- PM2.5:练手项目,调用http

- TranslationTCPLab4

- privateWeb:私人网站

- 专案

- Container-Gardening-Site

- Python库 | getsong-2.0.0-py3.5.egg

- package-booking-frontend