线性规划在金融投资中的制胜法宝:优化组合,提升收益

发布时间: 2024-08-24 19:25:43 阅读量: 62 订阅数: 97

通过线性规划在不同风险度下的最优投资组合的MATLAB代码

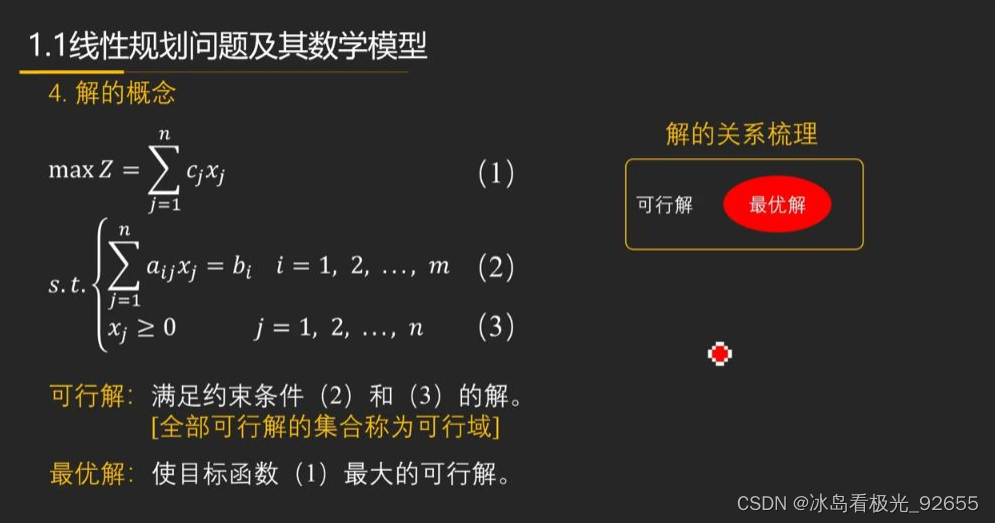

# 1. 线性规划概述**

线性规划是一种数学优化技术,用于在给定约束条件下,找到一组决策变量的值,以最大化或最小化目标函数。在金融投资中,线性规划被广泛应用于投资组合优化、资产定价等领域。

线性规划模型通常由以下元素组成:

* **决策变量:**需要优化的未知量,例如资产的权重或投资组合的收益。

* **目标函数:**需要最大化或最小化的函数,例如投资组合的收益或风险。

* **约束条件:**对决策变量的限制,例如投资预算或风险限制。

# 2. 线性规划在金融投资中的应用

### 2.1 投资组合优化

#### 2.1.1 风险收益模型

在金融投资中,投资组合优化是指在给定风险水平下最大化收益,或在给定收益水平下最小化风险。线性规划在投资组合优化中发挥着至关重要的作用。

**风险收益模型**将投资组合的风险和收益表示为决策变量和目标函数。风险通常用标准差或方差来衡量,而收益则用预期收益来衡量。

#### 2.1.2 资产配置策略

线性规划可以帮助投资者确定最优的资产配置策略。通过将不同的资产类别(如股票、债券和现金)作为决策变量,并设置风险和收益约束,投资者可以找到在给定风险容忍度下最大化收益的资产组合。

### 2.2 资产定价

#### 2.2.1 资本资产定价模型(CAPM)

CAPM是一个线性规划模型,用于确定资产的预期收益率。该模型假设资产的收益率与市场收益率呈线性关系,并且资产的风险由其与市场收益率的协方差来衡量。

**CAPM公式:**

```

E(Ri) = Rf + βi * (E(Rm) - Rf)

```

其中:

* E(Ri) 是资产 i 的预期收益率

* Rf 是无风险利率

* βi 是资产 i 与市场收益率的协方差

* E(Rm) 是市场收益率

#### 2.2.2 套利定价模型

套利定价模型是一种线性规划模型,用于确定资产之间的无套利价格关系。该模型假设在没有套利机会的情况下,资产的价格必须满足某些约束条件。

**套利定价模型公式:**

```

∑(wi * Pi) ≥ 0

```

其中:

* wi 是资产 i 的权重

* Pi 是资产 i 的价格

该约束条件表示,资产组合的总价值不能为负,即不存在无风险的套利机会。

# 3.1 变量和约束的定义

线性规划模型中,变量和约束是两个基本元素。变量代表决策中需要优化的数量,而约束则定义了变量的取值范围。

#### 3.1.1 决策变量

决策变量是线性规划模型中需要优化的未知数。它们通常表示投资组合中资产的分配、生产计划中的产量或其他需要决策的变量。决策变量可以是连续的(可以取任何实数值)或离散的(只能取有限个特定值)。

#### 3.1.2 约束条件

约束条件限制了决策变量的取值范围。它们可以表示资源限制、市场需求或其他限制因素。约束条件通常分为以下几类:

- **等式约束:**变量之间的关系为相等,例如资产分配总和必须等于 1。

- **不等式约束:**变量之间的关系为不等号,例如资产的分配不能为负。

- **整数约束:**变量必须取整数,例如投资组合中资产的数量必须是整数。

### 3.2 目标函数的构建

目标函数是线性规划模型中需要最大化或最小化的表达式。它表示决策的目标,例如最大化投资组合的收益或最小化投资组合的风险。目标函数通常由决策变量的线性组合构成。

#### 3.2.1 最大化收益

在投资组合优化中,目标函数通常是最大化投资组合的收益。收益函数可以由资产的预期收益率和分配权

0

0