熵模型套期保值参数研究:对比Black-Scholes期权定价

需积分: 9 63 浏览量

更新于2024-08-12

收藏 285KB PDF 举报

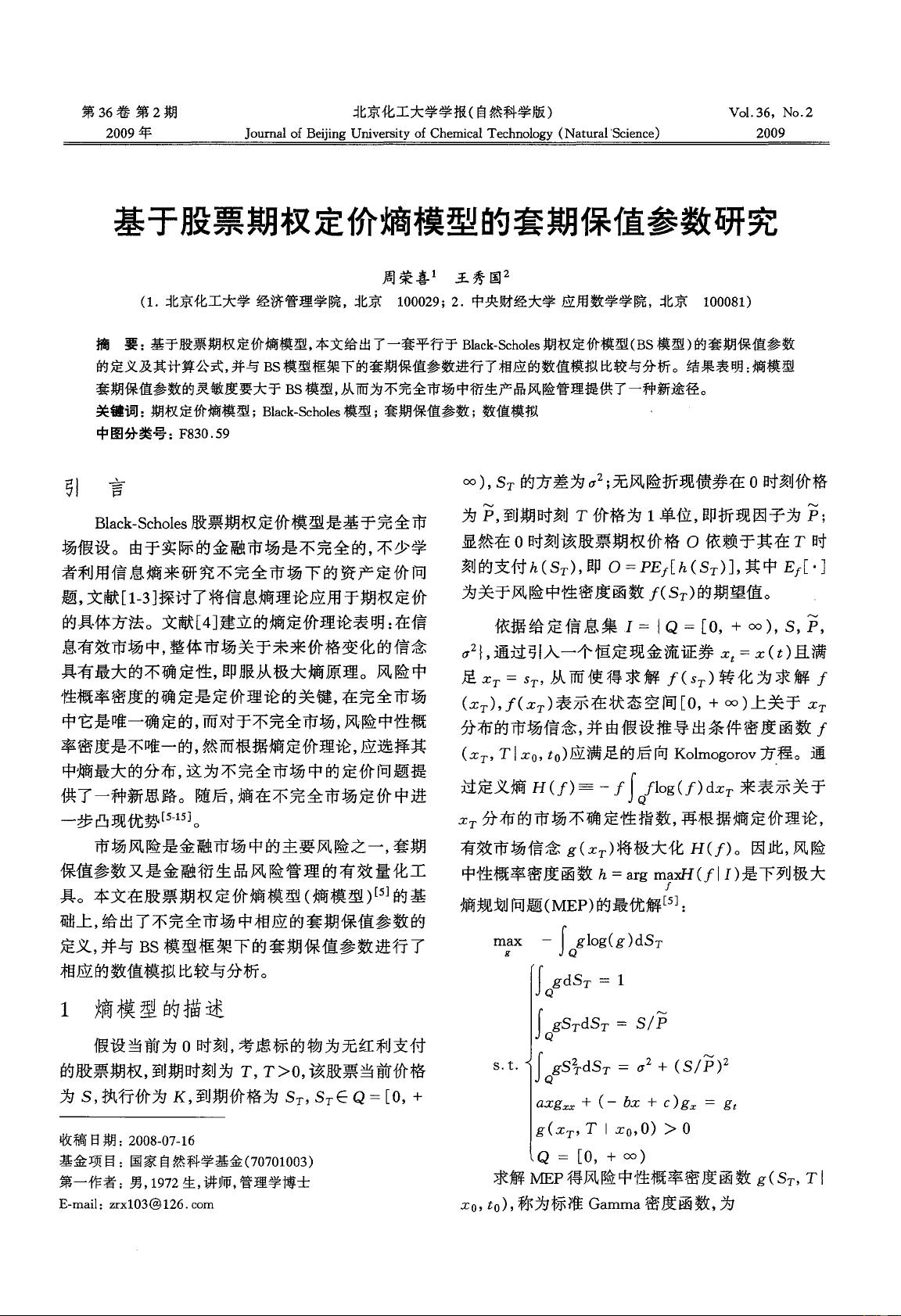

"基于股票期权定价熵模型的套期保值参数研究 (2009年)"

这篇文章是一篇工程技术领域的学术论文,主要探讨了在不完全市场中,如何使用熵模型来改进传统的Black-Scholes(BS)期权定价模型,以更有效地进行套期保值参数的计算和风险管理。论文中,作者提出了一个平行于BS模型的套期保值参数定义和计算公式,并通过数值模拟对比分析了熵模型与BS模型在套期保值参数上的差异。

Black-Scholes模型是经典的期权定价理论,它假设市场完全有效,没有交易成本,且所有投资者都是风险中性的。然而,现实市场往往不满足这些理想化条件,因此BS模型在处理不完全市场时可能存在局限性。熵模型则引入了信息熵的概念,以反映市场不确定性,特别是当市场信息不对称或不完全时,熵模型能更好地捕捉市场的动态变化。

论文指出,熵模型下的套期保值参数具有更高的灵敏度,这意味着它对市场波动的反应更为敏感。在不完全市场中,这种更高的灵敏度使得熵模型成为风险管理的一个有益工具,因为它能够更准确地估计衍生产品的价值波动,从而为投资者提供更为精准的套期保值策略。

套期保值参数是衡量投资者为了对冲头寸风险需要持有多少标的资产的关键指标。在BS模型中,这个参数通常被称为希腊字母德尔塔(Delta),它代表了期权价格相对于标的资产价格变化的敏感度。而在熵模型中,虽然也存在类似的参数,但它的计算考虑了更多的市场不确定性和信息因素,因此可能提供更全面的风险暴露度量。

数值模拟部分,作者比较了熵模型和BS模型在相同市场条件下的套期保值参数,通过模拟不同市场情景,展示熵模型在应对市场波动时的优越性。这些模拟可能包括不同的股票价格、波动率、利率和时间到到期等因素,以全面评估两种模型在实际操作中的表现。

这篇论文为金融衍生品风险管理提供了新的视角,即利用熵模型来优化套期保值参数的计算,以适应不完全市场的特性。这一研究对于金融从业者和学术研究者来说都具有重要的理论和实践意义,因为它提供了一种在复杂市场环境中更有效管理风险的方法。

259 浏览量

627 浏览量

259 浏览量

2021-05-19 上传

170 浏览量

2021-05-12 上传

2021-05-12 上传

2021-05-27 上传

2021-01-15 上传

weixin_38629391

- 粉丝: 4

最新资源

- Web远程教学系统需求分析指南

- 禅道6.2版本发布,优化测试流程,提高安全性

- Netty传输层API中文文档及资源包免费下载

- 超凡搜索:引领搜索领域的创新神器

- JavaWeb租房系统实现与代码参考指南

- 老冀文章编辑工具v1.8:文章编辑的自动化解决方案

- MovieLens 1m数据集深度解析:数据库设计与电影属性

- TypeScript实现tca-flip-coins模拟硬币翻转算法

- Directshow实现多路视频采集与传输技术

- 百度editor实现无限制附件上传功能

- C语言二级上机模拟题与VC6.0完整版

- A*算法解决八数码问题:AI领域的经典案例

- Android版SeetaFace JNI程序实现人脸检测与对齐

- 热交换器效率提升技术手册

- WinCE平台CPU占用率精确测试工具介绍

- JavaScript实现的压缩包子算法解读