券商板块投资策略:深化改革与转型驱动估值提升

需积分: 0 95 浏览量

更新于2024-06-22

收藏 955KB PDF 举报

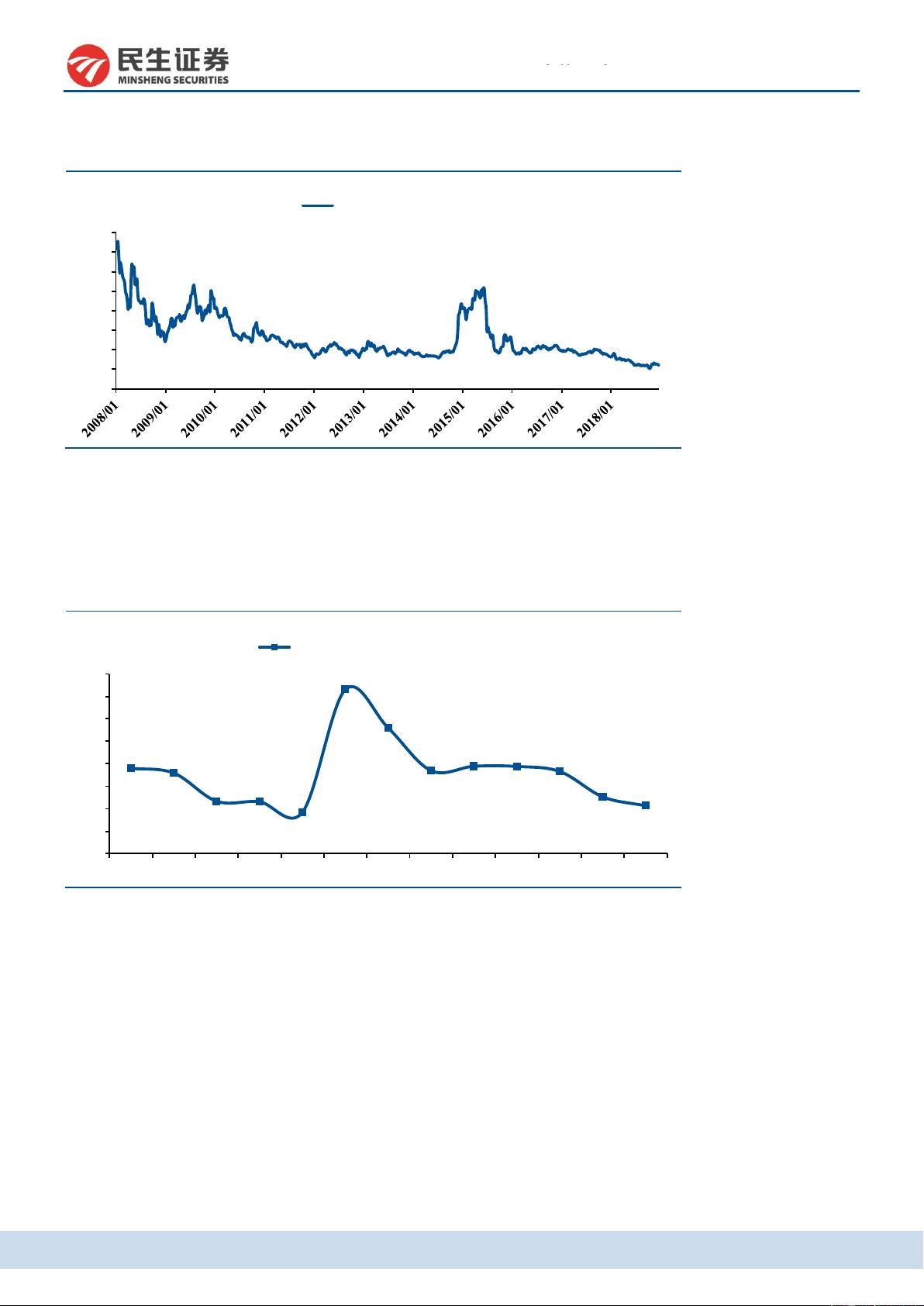

该份非银行金融行业券商板块的投资策略报告深入分析了2018年以来券商行业的动态和未来发展趋势。首先,报告指出在严监管和金融市场价格波动的影响下,券商板块业绩和估值经历了显著的波动,行业内部出现了明显的分化,大型券商凭借资本实力和业绩支撑表现出较好的韧性。

2019年的关键看点包括:一是科创板和试点注册制的推出,将加速行业改革,有望带动股权融资规模的稳定增长;二是佣金率下降的趋势放缓,财富管理成为零售业务的重要转型方向,优势券商注重投顾团队建设、平台开发和技术研发;三是资管新规推动券商从被动管理向主动管理转型,业务收入有望增加;四是衍生品交易规模的增长显示出市场的交易需求,为券商未来业务拓展提供了巨大空间;五是随着开放政策,跨境联动和海外业务布局成为券商国际化发展的重要方向。

投资逻辑方面,报告强调了以下几点:一是政策支持和深化改革带来的预期,如科创板的设立将催化业绩提升;二是宽松的货币政策和流动性改善对券商有利;三是业务多元化,传统业务向创新业务转型;四是资本金业务、转型业务和创新业务有望提升券商的资产回报率(ROA)。投资建议上,预计在上述因素推动下,券商板块估值有望上修,推荐关注中信证券、华泰证券等资本实力强、行业地位稳固的大型券商,以及转型优势明显的东方财富。

然而,报告也提醒投资者注意市场交易量和股权融资规模可能不如预期的风险。总体来看,这份报告为投资者提供了一个全面理解券商板块当前状态和未来发展路径的视角,为投资决策提供了有价值的信息。

点击了解资源详情

点击了解资源详情

点击了解资源详情

2023-07-22 上传

2021-05-10 上传

2023-07-22 上传

2021-09-01 上传

2021-09-01 上传

2023-07-22 上传

wsnbb_2023

- 粉丝: 17

- 资源: 6002

最新资源

- Python中快速友好的MessagePack序列化库msgspec

- 大学生社团管理系统设计与实现

- 基于Netbeans和JavaFX的宿舍管理系统开发与实践

- NodeJS打造Discord机器人:kazzcord功能全解析

- 小学教学与管理一体化:校务管理系统v***

- AppDeploy neXtGen:无需代理的Windows AD集成软件自动分发

- 基于SSM和JSP技术的网上商城系统开发

- 探索ANOIRA16的GitHub托管测试网站之路

- 语音性别识别:机器学习模型的精确度提升策略

- 利用MATLAB代码让古董486电脑焕发新生

- Erlang VM上的分布式生命游戏实现与Elixir设计

- 一键下载管理 - Go to Downloads-crx插件

- Java SSM框架开发的客户关系管理系统

- 使用SQL数据库和Django开发应用程序指南

- Spring Security实战指南:详细示例与应用

- Quarkus项目测试展示柜:Cucumber与FitNesse实践