金融风险评估:概率分布的实际案例分析

发布时间: 2024-11-22 11:24:21 阅读量: 36 订阅数: 33

金融市场风险量化方法-历史模拟法和模型构建法解析

# 1. 金融风险评估概述

金融风险评估是现代金融行业中不可或缺的环节,它是帮助机构识别、衡量并管理潜在风险的关键。随着市场的日益复杂化,对金融风险评估的精确度要求越来越高。本章节旨在为读者介绍金融风险评估的基本概念、发展历程和在实际金融活动中所扮演的角色,从金融风险管理的必要性开始,引出其背后的基础理论和分析工具,为后续章节深入探讨具体的概率分布理论、应用实例以及实践工具与方法打下基础。

金融风险评估涵盖了识别可能影响金融决策的各种不确定性,并对其可能性和潜在影响进行量化。金融机构通常利用历史数据和概率统计模型来预测市场变动、信用风险、流动性风险以及操作风险等多种风险类型。通过评估这些风险,金融机构能够制定相应的风险管理策略和缓解措施,以保护资产、减少损失,并维持长期稳定运营。

# 2. 概率分布理论基础

### 2.1 概率分布的定义和分类

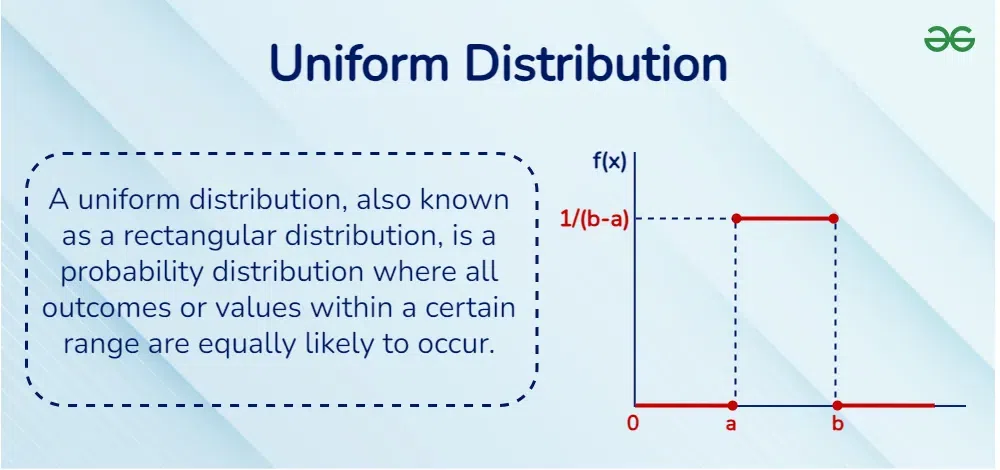

#### 2.1.1 随机变量和概率分布

在金融风险评估中,理解随机变量及其概率分布是至关重要的。随机变量是一个可以取不同值的变量,其结果由概率决定。在金融市场中,股票价格的变动、利率的变化、信用事件的发生等都可以被视为随机变量。

概率分布描述了随机变量取各个可能值的概率。它反映了随机变量的概率规律,是金融风险分析的数学基础。例如,一个股票价格的变动可以表示为一个随机变量,其概率分布可以用来预测未来价格的可能范围和概率。

#### 2.1.2 常见的概率分布类型

金融市场中的随机变量通常遵循特定的概率分布,其中包括:

- **正态分布**:广泛应用于股票收益率和市场指数的分布。

- **对数正态分布**:适用于描述股票价格和其他资产的对数回报率。

- **二项分布**:用于描述在固定次数的独立实验中成功次数的分布。

- **泊松分布**:适用于描述发生率是固定且独立的事件发生的次数。

每个概率分布都有其特定的数学表达式和参数,这些参数可以反映分布的形状、中心和分散程度。

### 2.2 概率分布的数学特性

#### 2.2.1 期望、方差与标准差

在概率分布中,期望(均值)、方差和标准差是描述随机变量分布中心位置和分散程度的重要统计量。

- **期望**(均值):表示随机变量的平均值,是概率分布的中心位置。

- **方差**:衡量随机变量取值与其期望值偏差的平方的平均值。

- **标准差**:方差的平方根,反映数据的离散程度。

在金融分析中,这些统计量帮助我们理解和预测资产的风险和收益。

#### 2.2.2 分位数和尾部风险

分位数是用来描述概率分布中特定百分位数位置的值,它告诉我们随机变量低于该值的概率。例如,一个资产的95%分位数表示该资产在95%的时间里表现会低于这个值。

尾部风险是指分布在概率分布尾部(极端值区域)的风险,它衡量了极端市场情况发生的概率。由于金融资产价格往往具有偏态分布的特性,尾部风险的评估显得尤为重要。

### 2.3 概率分布间的比较分析

#### 2.3.1 不同分布的适用场景

不同概率分布适用于描述不同类型的数据。例如,正态分布适用于对称和稳定的金融市场情况;而对数正态分布适用于股票价格这类总是正的且可能呈指数增长的金融资产。

选择正确的概率分布对于准确的金融风险评估至关重要。分析实际数据,确定其分布特性,是概率分布应用的第一步。

#### 2.3.2 概率分布的转换和混合

在某些情况下,单个的概率分布可能不足以描述复杂的金融市场现象。这时,可能需要采用分布的转换或者混合两种或多种分布来更准确地捕捉风险特征。

混合分布模型允许我们通过结合两个或多个分布来描述那些更为复杂的随机变量。例如,对于那些既有可能出现极端正回报又有可能出现极端负回报的资产,混合模型可以更准确地捕捉到其收益的概率结构。

由于篇幅限制,我们在这章探讨了概率分布理论的基础知识。在后续的章节中,我们将深入探讨这些理论在金融风险评估中的具体应用,以及如何使用不同的概率分布来解决实际问题。

# 3. 概率分布在金融中的应用实例

## 3.1 资产价格变动的概率模型

### 3.1.1 对数正态分布与股票价格

在金融市场中,股票价格的变动通常被假定为遵循对数正态分布。这是因为股票价格本身不能为负,而对数正态分布能够确保所有可能的股票价格都在非负的范围内。其数学性质适合描述股票价格变动的长尾特性,即价格极端变化虽然发生的概率较小,但一旦发生将带来显著影响。

假设股票价格S遵循对数正态分布,则其对数价格ln(S)会呈现正态分布特性。对数正态分布的概率密度函数为:

```

f(x; μ, σ) = (1 / (x * σ√(2π))) * exp(- (ln(x) - μ)^2 / (2σ^2))

```

其中,μ是ln(S)的均值,σ是ln(S)的标准差。由于股票价格的分布不对称,对数正态分布能够很好地捕捉到价格变动的偏态特征。

应用对数正态分布于股票价格变动的分析中,可以进行以下操作:

1. 通过历史股票价格数据计算出μ和σ。

2. 使用所估计的参数构建对数正态分布模型。

3. 应用模型进行价格变动预测和相关概率计算。

4. 对模型预测结果进行验证和参数调整以提高精度。

### 3.1.2 波动率的建模与GARCH模型

波动率是指金融资产价格变动的不确定性,其模型化对于风险管理和投资决策至关重要。波动率本身在时间序列中往往表现出聚集效应,即过去的高波动率往往预示着未来的高波动率。GARCH(广义自回归条件异方差)模型是解决此问题的有效工具。

GARCH模型能够捕捉波动率的时变性和聚集效应,其一般形式为:

```

σ_t^2 = α_0 + α_1 * ε_(t-1)^2 + ... + α_q * ε_(t-q)^2 + β_1 * σ_(t-1)^2 + ... + β_p * σ_(t-p)^2

```

其中,σ_t^2表示t时刻的条件方差,ε表示残差项,α和β为模型参数。通过优化估计参数,GARCH模型可以被应用于股票或其他金融资产价格的历史数据,以估计其波动率。

使用GARCH模型进行波动率建模和分析,可以遵循以下步骤:

1. 收集金融资产的价格时间序列数据。

2. 估计资产收益率的时间序列模型参数。

3. 使用GARCH模型进行波动率估计,并分析其动态变化特征。

4. 将模型应用于风险管理和定价决策中。

### 3.2 信用风险评估的概率方法

#### 3.2.1 违约概率PD的估计

信用风险是金融市场中极为重要的一部分,特别是对于银行和金融机构。违约概率(PD)是衡量信用风险的一个核心指标,其指的是债务人未能履行合同义务的可能性。估计违约概率,是进行信贷决策和管理的重要环节。

信用评分模型是估计PD的一种方法,这些模型通常基于历史数据来预测违约概率。常见的信用评分模型包括逻辑回归、决策树等。以逻辑回归为例,其基本形式为:

```

logit(PD) = log(PD / (1 - PD)) = β_0 + β_1 * x_1 + ... + β_n * x_n

```

其中,PD表示违约概率,x_1到x_n是影响信用风险的各个因素,β_0到β_n是模型参数。通过历史数据拟合模型,可以预测给定借款人特征的违约概率。

模型估计的过程可能涉及以下步骤:

1. 收集信贷历史数据,包括借款人的基本信息、财务状况和历史违约记录。

2. 确定影响违约概率的关键因素,构建解释变量集合。

3. 使用逻辑回归等统计方法进行模型估计。

4. 验证模型的有效性并进行必要的调整。

#### 3.2.2 预期损失EL的计算

预期损失(EL)是金融机构在信用风险管理中经常使用的另一个指标,它结合了违约概率PD、违约损失率LGD(Loss Given Default)和风险敞口EAD(Exposure at Default)三个要素来量化预期的信用损失。

预期损失的计算公式为:

```

EL = PD * LGD * EAD

```

其中:

- PD是违约概率,可以通过信用评分模型或历史违约数据得出。

- LGD是违约损失率,表示在债务人违约情况下,债权人实际损失的比率。

- EAD是风险敞口,表示违约时债权人的总风险暴露。

预期损失的计算是基于一个完整的时间框架(通常为一年)。金融机构根据自身风险偏好和资本充足性要求,设定不同的资本缓冲水平来覆盖预期损失。

实际操作中,EL的计算和管理涉及以下几个方面:

1. 确定时间框架和计算预期损失所需的各个参数。

2. 根据PD、LGD和EAD等参数的预测值或历史值,计算出EL。

3. 将EL与风险资本进行比较,以评估资本充足性。

4. 分析EL的变化趋势,进行

0

0